Un chapitre de notre premier livre Sexe, drogue… et économie s’intitule « La dette publique est un faux problème ». Ce qui nous a valu des interrogations ou des sarcasmes au cours des derniers mois. Il ne nous semblait pas urgent de revenir sur ce sujet (Alexandre était occupé à parler de l’euro et à compter le nombre d’ongles qu’on a à chaque doigt de pied, pendant que je faisais des montages photos autour du AAA et profitais de l’été indien le plus long de ma vie), tant l’origine de la crise n’est pas à attribuer à la dette publique et tant le contenu de ce chapitre n’est pas à renier. Mais à la demande générale, nous y revoilà…

Petit rappel des épisodes précédents (genre de previously on éconoclaste…)

Nous nous moquions des prêcheurs de l’Apocalypse qui annonçaient que la dette publique était le cancer de notre civilisation (pour ceux qui n’ont pas lu le livre et sont des lecteurs récents, vous pouvez, en désespoir de cause, vous reporter à plusieurs billets dont la liste est récapitulée ici). Ont-ils gagné leur combat contre les inconséquents que nous étions ? Non. Rien dans ce qui s’est passé au cours des dernières années ne nous donne tort, compte tenu de ce que nous avions écrit.

Nous avions mentionné et décrypté cinq mythes de la dette publique. Avant de les reprendre un à un, je tiens à citer le paragraphe précédent leur énumération (page 52) et à ajouter quelques remarques. Nous écrivions : « Si l’on peut légitimement s’inquiéter du montant de la dette publique, les raisons se révèlent plus complexes qu’il n’y paraît. Mais surtout, le débat actuel ignore les questions vraiment importantes ».

Ces mots sont d’une part la preuve que nous n’ignorions pas la notion de crise de la dette publique. D’autre part, ils sont toujours valables et résument encore aujourd’hui notre point de vue sur le sujet.

Tout étudiant de L3 connaît la notion de soutenabilité de la dette. Nous tenons à vous rassurer, c’est également notre cas. Les paramètres élémentaires de soutenabilité sont rappelés ici. Ce même étudiant a forcément entendu parler de cas de défauts sur la dette dans l’histoire économique. Il sait que ce ne sont pas des épisodes historiques appréciés des gouvernements ou des peuples. S’il y a une erreur que nous avons pu commettre à l’époque où nous avons rédigé ce texte (ainsi que les billets du blog consacrés à ce thème), c’est de ne pas évoquer ces cas et leurs conséquences. Peut-être aurions nous dû écrire que « si l’Etat Français devait faire défaut sur la dette, les conséquences économiques et sociales seraient comparables à celles d’une guerre » ? Et tout le monde se serait moqué de nous sur Twitter. Car, effectivement, il n’y a pas lieu d’en arriver là. L’Union Européenne est tout de même en péril à cause de cela, entends-je déjà dire ? A moins que ce ne soit pas à cause de cela mais d’autre chose ou encore d’autre chose. A moins aussi qu’être parmi les pays vertueux, avec un endettement public bien inférieur à 60% du PIB ne soit totalement inutile. Quoi qu’il en soit, le monde semble découvrir que les défauts sur la dette souveraine existent. Ce n’est pourtant pas une nouveauté. Et il n’est pourtant pas nouveau non plus qu’une part de ces défauts ne sont pas liés mécaniquement à une gestion désastreuse des finances publiques. Notre chapitre aurait peut-être pu développer davantage cet aspect en préambule. Mais dresser un historique des défauts souverains et analyser leurs conséquences n’était tout simplement pas notre propos.

Vous l’avez compris, les lignes qui précèdent suggèrent l’idée que la crise actuelle n’est pas une crise provoquée par des comptes publics mal gérés. Il sera temps plus tard de revenir sur cet aspect, que d’autres et nous-mêmes en filigrane avons déjà soutenu. La logique en est assez simple, mais son exposé détaillé demande un peu de temps de rédaction. Or le but de cet article est de montrer qu’indépendamment de ce qui a mené à la situation actuelle, éconoclaste ne vous a pas raconté de conneries dans le passé.

Le mythe numéro 1 : La dette publique est la dette de la France. Non, c’est celle de l’État français. La dette de la France c’est plutôt l’endettement extérieur. Et quelle part de la dette publique est détenue par l’étranger ? De l’ordre de 65% (en août 2011 ; voir ici aussi). A l’époque de la publication de notre ouvrage, cette part était d’environ 50%), dont l’essentiel (50% sur les 65%) par des résidents de la zone euro. La dette publique représente environ un tiers de l’endettement extérieur brut (donc sans compter les créances des Français sur l’étranger). 65% de ce tiers est détenu par des étrangers. En d’autres termes, grosso modo, on trouve que 22% de la dette externe de la France est publique.

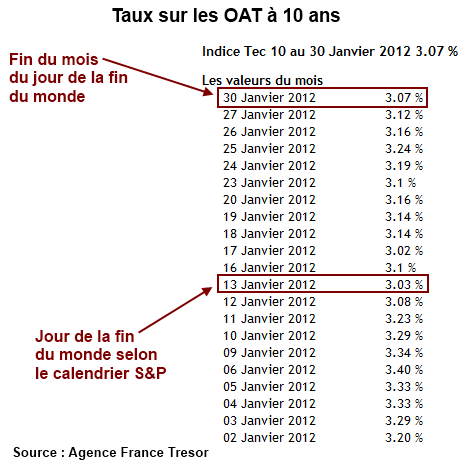

Le mythe numéro 2 : la dette publique est une mauvaise chose par nature, qui met en péril la « soutenabilité » du budget de l’État. On l’a dit et on le redit, le financement des dépenses est neutre. C’est réexpliqué ici. Un passage de ce paragraphe dans le livre mérite citation et commentaires. Nous disions : « Après tout, les conséquences macroéconomiques de l’endettement public sont modérées (une légère hausse des taux d’intérêt, si la dette publique limite les fonds prêtables disponibles pour les entreprises et les particuliers) ; en revanche, les hausses d’impôts, tout comme les baisses de dépenses publiques, produisent des effets extrêmement brutaux sur la conjoncture ». Une « légère hausse des taux d’intérêt » ? On se moquerait pas un peu des gens ? Quand on voit les tensions récentes sur les taux ! Ben non, en fait… Ici, ce qui était envisagé était une hausse liée à un manque d’épargne disponible pour financer à la fois les dépenses publiques et privées. Or, les tensions récentes sont liées à une augmentation de la prime de risque attachée aux dettes souveraines, celle de la France notamment, pas à une pénurie d’épargne. Il ne vous aura pas échappé non plus que ces tensions sont toutes relatives et que lorsque Nicolas Sarkozy affirme que les taux auxquels l’Etat Français sont historiquement bas, il n’a pas tort… On ne rappellera pas la mascarade autour du triple A et la façon dont la notation de la dette souveraine est lentement mais sûrement devenue un détail amusant de la crise en cours plus qu’un problème majeur. Oh, et puis, finalement, si, amusons nous encore un peu (et si vous voulez continuer à « rire » plus tard, voir cette page) :

Au 6 février 2012, le TEC10 est à 2,9%. Après cette tranche de rigolade facile (mais légitime), redevenons un peu sérieux. Les derniers mois ont montré plusieurs choses. D’abord, les marchés financiers ne sont pas peuplés de philanthropes. Ceci, personne n’en doutait. Les gnomes qui les animent sont également, comme tout troll qui se respecte, très peureux et grégaires. De sorte que si les investisseurs ont le sentiment que leurs voisins de cavernes vont prendre la poudre d’escampette et vendre les titres de la dette française, ils font de même. Il suffit alors que la sorcière en charge du AAA brandisse sa baguette maléfique pour qu’un mouvement de panique les poussent vers l’entrée de la caverne. Ce qui est encore parfois méconnu, c’est aussi que les investisseurs ont les mêmes manuels d’économie que les gens normaux et s’en servent de grimoire une fois la fureur de la sorcière passée. Ils savent qu’une conjoncture dynamique est plus porteuse pour leurs petits intérêts qu’une récession. En matière de dette publique, ils savent que les recettes dépendent de la croissance et que tout ce qui nuit à celle-ci est à redouter. De sorte que les programmes d’austérité ne les réjouissent que très partiellement.

Une (super longue) parenthèse s’impose ici. Qu’est-ce qu’une agence de notation ? A quoi sert-elle ? En principe, elle est supposée répondre à des problèmes d’asymétrie d’information inhérents aux marchés financiers. Pour un investisseur, faire les bons choix nécessite beaucoup d’information, sans quoi il n’est pas suffisamment renseigné sur la qualité des co-contractants qui se présentent sur le marché (un emprunteur, par exemple). La recherche d’information est coûteuse et passer du temps à évaluer les perspectives d’un titre (action ou obligation) ne peut se faire à grande échelle. L’asymétrie d’information (que le premier à avoir mis en lumière de façon formelle est George Akerlof dans son célèbre article de 1970) est le problème fondamental des transactions financières. Pour le résoudre, on dispose de divers moyens. La réglementation publique sur la publication d’informations institutionnelles, telles que l’état des comptes. Cette information est cependant insuffisante, car il n’existe pas, au contraire, une incitation à révéler toute l’information. Que ce soit légalement (en jouant par exemple sur les possibilités offertes par les règles comptables de dissimuler certains faits) ou, plus brutalement, par la fraude pure et simple, les entreprises contraintes de publier des informations les concernant ne peuvent réduire le degré d’asymétrie d’information existant (son volet antisélection, plus précisément). Une autre façon de réduire les risques liés à l’asymétrie d’information dans le crédit est de réclamer de la part des emprunteurs des garanties, sous forme de ce que l’on appelle un collatéral (un capital assuré en cas de défaillance). Hypothéquer sa maison quand on l’achète consiste typiquement à la transformer en collatéral de la transaction. Évidemment, plus les collatéraux exigés sont importants, plus les possibilités d’investissement dans une économie sont limitées. Ce qui n’est pas forcément une bonne chose et exiger des collatéraux systématiquement importants reste un moyen bien peu efficace de produire de l’information sur les agents économiques. Un autre moyen de produire de l’information financière est de s’en remettre pour ses transactions à un intermédiaire financier, une banque par exemple. Le métier d’une banque, fondamentalement, consiste à rechercher des informations sur les emprunteurs, sélectionner les bons et empocher un bénéfice correspondant à la différence entre les taux payés par les emprunteurs et les taux auxquels la banque se finance. Ce profit est la rémunération perçue pour sa production d’information. Hélas, ce mode de fonctionnement des banques a été en partie remis en cause par les possibilités croissantes de financement direct sur les marchés financiers, à des coûts (notamment en information) réduits. L’importance prise par les activités de marché des banques est lié à cette évolution. La production d’information traditionnelle, avec un horizon plus long, est moins rentable, incitant en quelque sorte les banques à bâcler le travail… Enfin, un dernier moyen de réduire l’asymétrie d’information consiste à ce que des spécialistes se chargent de produire l’information, en faisant payer celui qui veut en bénéficier. Les agences de notation font partie de ces acteurs. Ceci pose plusieurs problèmes. De façon générale, c’est une activité où celui qui paie n’est pas toujours certain de bénéficier seul de l’information. Un investisseur qui paie une analyse financière peut la communiquer sans le vouloir aux autres intervenants du marché par son seul comportement d’achat ou de vente. Dans le cas des agences de notation, le problème est quelque peu inversé puisqu’il s’agit de l’emprunteur qui paie pour être évalué. Ce qui pose d’autres difficultés, évidemment. Être désagréable avec un client si le besoin s’en fait sentir est en premier lieu toujours ennuyeux. Ce qui peut conduire l’agence à sous-estimer les risques liés à la signature de son client. En second lieu, le client a tout intérêt, dans la mesure du possible, à cacher les informations douteuses à l’agence. Mais finalement, la difficulté la plus prégnante réside certainement dans le fait que, aussi professionnelles soient-elles, les agences de notation n’ont pas de boule de cristal. On attend d’elles qu’elles donnent un diagnostic sur ce que sera la situation de dettes dont la soutenabilité dépend en réalité d’éléments inconnus. Oh, bien sûr, il y a bien des cas où les choses sont limpides. Noter un pays avec un excédent primaire, une dette faible, 4% de croissance annuelle, dans un monde en plein boom, est un jeu d’enfants. De même que noter la Grèce aujourd’hui n’est guère compliqué. En revanche, quid de l’Italie, dont on connaît les défauts et les qualités (on notera que les défauts évoqués par Daniel Gros semblent aller mieux) ? Cette relative impuissance des agences de notation, les investisseurs la connaissent. De fait, les notes ne sont qu’un élément d’information parmi d’autres retenu par les marchés financiers pour opérer leurs choix. Des choix qui détermineront en particulier les taux auxquels les dettes publiques seront financées. Or, les taux d’intérêt sont un des éléments déterminant la soutenabilité de la dette. Et les agences savent cela… Si l’on résume : les agences de notation ne sont pas forcément suivies par les marchés. Mais un peu, tout de même. Les marchés financiers ne négligent pas les notes et peuvent même leur attribuer à certains moments un poids important. Les agences le savent et se doivent d’anticiper ce que les marchés feront, avec ou sans leur note. Vous avez la tête qui tourne ? C’est un peu normal. La note se veut une convention, un point de repère pour les agents : elle baisse, on vend. Elle monte, on achète. Elle est supposée donner une orientation aux décisions de nombreux acteurs. Comme toute convention, elle est plus ou moins puissante selon les moments. De ce point de vue, la classe politique française et les média ont incroyablement joué le jeu de la convention AAA de l’été dernier jusqu’à la dégradation de la note de la France. Il a fallu un temps fou avant que quelques articles évoquent la relativité des notes en termes de conséquences effectives sur les taux d’intérêt et la dynamique de la dette. Finalement, un matin, tout le monde s’est réveillé en se moquant des agences de notation et en constatant que AAA ou AA+ ne changeait guère la vie. La leçon est assez simple : en période d’incertitude, plusieurs issues sont envisageables et aucune n’émerge de façon privilégiée. Les économistes parlent d‘équilibres multiples ; et l’une des joyeusetés de ce phénomène réside dans l’intervention d’anticipations autoréalisatrices. Et quelques-uns en ont entraperçu le visage récemment… Fallait-il entrer dans l’austérité la plus totale ? Fallait-il, au contraire, rassurer différemment les agents économiques en ne faisant de l’équilibre budgétaire qu’un objectif souhaitable à moyen terme, parmi d’autres ? Et comment prendre en compte les interdépendances entre économies ? Les décisions politiques seraient-elles cohérentes, quelle que soit la voie privilégiée ? Les engagements tenus ? La liste est bien longue des aspects à prendre en compte…

Au fond, aujourd’hui, une des clés de la solution au problème de la dette, c’est la dette elle-même. La dette vue comme un instrument servant à financer de bonnes dépenses. Quand Paul Krugman – entre autres – exhorte depuis des mois les gouvernements à soutenir l’activité, il ne dit pas autre chose. On y revient toujours : la dette n’est bonne ou mauvaise qu’en fonction des dépenses qu’elle finance. Le paradoxe de la situation est que s’il est temps d’envoyer des signaux aux marchés financiers pour que la dette ne serve plus à financer des dépenses jugées inutiles, il n’est sûrement pas opportun de ne penser qu’à supprimer la dette. La BCE elle-même ne récuserait probablement pas ce signal que plus de dette ne signifie pas toujours plus de maux. Mais son problème, qui est le nôtre aussi, est qu’il est difficile de faire confiance aux politiciens. On peut le comprendre. La pertinence des idées du Public choice n’est jamais loin. Y compris dans les situations graves. Néanmoins, dans un court ou moyen terme, la réalité est qu’il existe une convergence d’intérêts personnels et d’intérêts collectifs. Ceux qui seront en mesure de prendre de bonnes décisions en tireront certainement des bénéfices personnels importants. De ce point de vue, les élections présidentielles françaises (et américaines) n’arrivent probablement pas au bon moment. Une réflexion très concrète autour d’une règle de politique budgétaire sera nécessaire très bientôt pour finaliser le traité élaboré par les pays de l’UE. Il faut juste espérer qu’on n’aura droit à quelque chose de réellement subtil. En résumé, accepter que la disparition de la dette ne soit pas l’obsession du moment est raisonnable. Choisir les bonnes dépenses et les bonnes recettes est primordial. La dette publique n’est pas une mauvaise chose en soi.

Le mythe numéro 3 : la dette publique est mauvaise parce qu’elle impose de payer des intérêts ; la charge de la dette représente le premier budget de l’Etat et ceux qui paient les intérêts sont les pauvres alors que les riches en profitent. Elle est, du reste, un fardeau pour les générations futures. Le premier argument exposé dans notre livre reste valable. Si l’on ne veut pas payer les intérêts de la dette, il suffit d’épargner en achetant des titres de la dette publique. En réalité, ce serait même un acte hautement citoyen ! Et, on l’a dit, ils le font déjà à hauteur de 35% du montant de la dette. Et ceux qui ne le font pas ? C’est que globalement ils n’en ressentent pas la nécessité ! Cet article de Philippe Askenazy est très éclairant de ce point de vue : en France, « La dette nette de l’Etat est de l’ordre de 80 % du PIB et le patrimoine net de la population française de 510 % du PIB. ». En d’autres termes, de quoi largement se payer de la dette publique… Quant à ceux qui, simplement, ne peuvent pas ? Il est tout à fait intéressant de constater une forme de schizophrénie nationale sur ce point. On lit, on entend que si la crise n’a pas aussi durement frappé la France que d’autres pays, c’est grâce au modèle social français. Un fantastique amortisseur de crise, d’après le gouvernement. Il n’est pas le seul à avoir vanté les mérites de notre protection sociale ces dernières années. Admettons, cela ne semble pas absurde. Mais comment expliquer alors que l’on dénonce dans le même temps les 30 années de gabegie de la dette et du déficit ? Certes, cela n’est pas un objectif en soi : de même que la dette n’est pas mauvaise en soi, elle n’est pas bonne en soi. Mais, si le modèle social français est un formidable amortisseur de crise, il faut bien reconnaître que dette et déficit ont sûrement leur part de mérite là dedans. Et, pour en revenir au problème initial, en période de crise, comme le reste du temps, ceux qui en bénéficient le plus globalement sont les plus pauvres, les mêmes qui ne peuvent pas se payer des titres de la dette mais paient des impôts dans lesquels on retrouve des intérêts de la dette. L’efficacité de la redistribution en France est un sujet qui fait débat depuis un moment. La masse de transferts opérés ne semble pas correspondre aux résultats espérés en matière d’inégalités, de pauvreté ou de précarité. Des progrès ont été faits. Il en reste encore à réaliser. Mais malgré tout, le tableau pourrait être nettement pire. Dans l’ensemble, la redistribution… redistribue.

Quant aux générations futures et le supposé fardeau de la dette, notre argument était de dire : « c’est la nature des dépenses idiots ! ». Dès lors qu’elles portent sur des biens utiles à la croissance à long terme, elles ne sont pas un fardeau mais un cadeau pour les générations futures. En d’autres termes, j’en reviens à notre argument fil rouge : la dette est un faux problème, tout dépend des dépenses qu’elle finance. Ce point de vue sur le fardeau est connu de longue date, renouvelé régulièrement et toujours d’actualité. On aura l’occasion d’en rediscuter plus bas, en ce qui concerne la distinction entre « dépenses d’investissement » et « dépenses de fonctionnement », l’un des dadas des dettophobes modérés (on nous a qualifiés de dettophiles, je me permets donc de reprendre le concept…). Dans un récent article, particulièrement efficace, Robert Skidelsky résume mieux que moi tout ceci : « la dette publique n’est pas un poids net sur les générations futures. Même si elle peut entrainer de futures charges fiscales (et ce sera le cas pour une part), celles-ci seront transférées des contribuables aux détenteurs d’obligations. Cela pourrait avoir de graves conséquences distributives. Mais tenter de la réduire aujourd’hui se traduira par un poids net sur les générations futures : les revenus seront immédiatement baissés, les profits chuteront, les retraites seront diminuées, les projets d’investissement annulés ou reportés, prohibant la construction de logements, d’hôpitaux et d’écoles. Les générations futures seront dans une situation bien pire, ayant été privées des biens dont ils auraient pu autrement hériter. « .

Le mythe numéro 4 : le chiffre de la dette a un sens. Un Etat n’est pas une entreprise. Un Etat ne fait pas faillite, il ne disparaît pas, ne ferme pas. Un Etat lève des impôts ou, lorsque cela n’est plus possible politiquement et socialement, il fait défaut. Ce n’est pas souhaitable en soi. Mais contrairement à un ménage ou à une entreprise incapables d’honorer leurs engagements, il s’en relève plus facilement. Autre point concernant le montant de la dette que nous n’évoquions pas dans le livre, il n’y a pas de lien systématique entre le niveau de la dette et l’émergence d’une crise de la dette souveraine, notamment au travers du fameux effet boule de neige. Je redonne la parole à Skidesky qui le dira mieux que moi : « il n’y a aucun lien entre la taille de la dette publique et le prix que le gouvernement doit payer pour la financer. Le Japon, les Etats-Unis, la Grande Bretagne et l’Allemagne payent tous des intérêts faibles sur leurs dettes publiques, malgré d’énormes différences dans leurs niveaux de dette et leurs politiques budgétaires respectifs. ». Un exemple retenu dans notre livre est emblématique de la signification trompeuse du chiffre de la dette : la privatisation des autoroutes en 2006. Il s’agissait de réduire la dette. Pour cela, l’Etat a perdu une source de dividendes en tant qu’actionnaire, dans une activité lucrative. A terme, le bénéfice en termes de flux monétaires de la cession est bien douteux. Et pourtant, on a ponctuellement réduit la dette du jour au lendemain…

A ce stade, il paraît honnête de rappeler la phrase qui concluait ce paragraphe : « Constatons seulement que les opérateurs sur les marchés financiers ne semblent pas trop s’inquiéter de la solvabilité future de l’État français, dont ils achètent la dette à tour de bras ». Il faut reconnaître qu’ils sont peut-être un peu plus inquiets aujourd’hui qu’à l’époque. Il serait facile de remettre un lien vers le site de l’agence France Tresor et de balayer les risques d’un revers de la main. Néanmoins, à ce jour, rien n’indique que les opérateurs sur les marchés financiers n’achèteront plus de la dette française à tour de bras. Quand on se retourne sur l’année écoulée, le moins qu’on puisse dire en tout cas est qu’il y a des raisons d’être confiants…

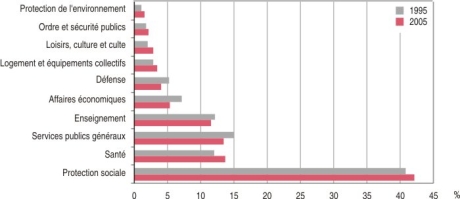

Le mythe numéro 5 : la dette publique ne serait pas un problème si elle avait financé des investissements. Notre point de vue sur le sujet se résumait en plusieurs points. Si les mauvaises dépenses avaient été financées par l’impôt, serions nous plus heureux ? Ok, peut-être que la dette a favorisé – parce qu’indolore – des dépenses stupides que les contribuables n’auraient pas toléré. Pourquoi pas ? Mais (argument non avancé dans le livre) on peut même en douter. La facilité avec laquelle le gouvernement actuel a créé de nouveaux prélèvements fiscaux sans qu’on y voit pour autant la marque du financement de dépenses exceptionnellement souhaitables peut en faire douter (deux liens pour la liste des nouveaux impôts et taxes depuis 2007 : ici et là). Nous critiquions deux autres aspects. Tout d’abord, la distinction entre dépenses d’investissement et dépenses de fonctionnement. Ce distingo revient en force ces temps-ci. Mais les salaires des médecins hospitaliers ou des professeurs des écoles relèvent-ils du fonctionnement pendant que construire une école ou un hôpital est un investissement ? Prudence, donc. Rien à ajouter de neuf sur le sujet. Enfin, le graphique suivant illustre un point important : les dépenses dont la part augmente dans les dépenses de l’Etat sont les dépenses liées à la santé et à la protection sociale. Alors, évidemment, on peut penser que la fraude sociale et autre assistanat sont le cancer de notre société et qu’il est peu responsable de ne pas aller travailler quand on « tombe malade« . Mais on n’est pas obligé.

Quoi ? Vous êtes encore là ? Eh bien, félicitations. Pour ma part, j’ai le sentiment diffus d’avoir réalisé une mise au point attendue, même si je dois avouer que je perçois cela essentiellement comme une perte de temps. Et de beaucoup de temps en l’occurrence. Mais ce n’est pas grave. Si cela a pu être utile à certains, tant mieux. C’était aussi l’occasion d’actualiser. En plus des deux premiers articles que nous publions (celui-ci et cet autre déjà cité plus haut) il y aura encore des billets en rapport direct avec ce sujet. Repassez nous voir…

http://www.newyorkfed.org/resear...

“the Treasury would be issuing securities not because it needs cash, but because market participants need securities.”

("Le Trésor doit émettre des bons du trésor non pas parce que l’état a besoin d’argent mais parce que les marches financiers ont besoin des bons du Tresor")

Il n’y a pas de différence fonctionnelle (pour un État souverain émetteur en monopole de sa monnaie dans un monde à taux de change flottant) entre un "bon du Trésor" et la "monnaie", sauf en ce qui concerne le terme (intérêts contre aucun intérêt) et la durée.

Il n’y a pas de différence entre un déficit "financé" par l’émission d’obligations et par la création monétaire directe – les deux sont "inflationnistes" (ou non) dans le sens où ils ajoutent à la demande globale, et les deux ajoutent des actifs financiers nets (monnaie) au secteur privé.

moslereconomics.com/manda…

Comme quoi il est possible d’être clair sur le sujet tout en étant idéologiquement neutre. Merci.

Et tout ça à 4h18 du matin en plus…:)

Article très intéressant, rigoureux et précis, mais qui occulte cependant quelques points cruciaux.

– Le premier est bien sûr qu’il présuppose que les ressources empruntables sont infinies. Or, même si un les leviers bancaires permettent disons une fluidification du cash disponible, il n’en reste pas moins qu’à moins d’abolir Bâle 2, les liquidités ne sont pas infinies, et qu’ainsi, il se peut qu’un jours les Etats ne puissent plus emprunter un copec aux méchants marchés. (Certes, c’est caricatural, mais la source peut tout de même se tarir de façon conséquente).

– L’influence du prêteur sur l’emprunteur. Un banquier prête de l’argent à tout ce qui présente un facteur risque / rendement acceptable. Peu importe la couleur politique de l’emprunteur, et je gagerais bien volontiers que Goldman Sachs prêterait à la Corée du Nord si le placement était rentable. Le hic, s’est quand, pour une raison purement idéologique (par exemple le plan Marshall) ou simplement financière (la Grèce aujourd’hui), un Etat perd son indépendance et sa capacité à prendre des décisions. Voir l’Allemagne proposer une mise sous tutelle des finances (donc de la politique) d’un Etat européen pose, qu’on le veuille ou non, problème. Un Etat n’est en effet pas une entreprise sur laquelle on peut réaliser une OPA, encore moins une filiale d’une entité supérieure. Si cette "perte" d’indépendance est consentie et acceptée par tous, pas de problème. Si cela se fait au détriment de la volonté générale, là ça coince. A moins de revenir sur le principe démocratique.

Sur le reste, je suis entièrement d’accord : la dette n’est pas en soi le problème. le problème est de savoir si la dépense (publique) subséquente est une bonne dépense ou non. A savoir:

– si elle est liée à une fonction régalienne de l’Etat. Exemple: la justice, l’armée, la police.

Pas beaucoup de discussions à avoir. Il faut simplement placer le curseur qualitatif et quantitatif.

– si elle est non régalienne:

* elle est indispensable: la quasi totalité des citoyens paieraient pour un produit ou un service similaire à un agent privé si l’Etat ne fournissait pas ce produit ou service quasi équivalent. Il faut alors s’assurer que l’Etat peut fournir ce service équivalent pour moins cher, ou bien que le surcroît de dépense soit hautement stratégique.

* elle est facultative: la non dépense ne serait que partiellement par des agents privés, mais l’Etat considère que le jeu en vaut la chandelle. Exemple: les subventions pour la culture.

Le problème principal, à mon sens, dans cette crise (et nonobstant mon premier paragraphe), est bien la mauvaise gestion des dépenses. Plus personne ne fait le distingo entre ce qui est régalien et ce qui ne l’est pas, considère comme indispensable ce qui est simplement souhaitable, voir ce qui est néfaste. Une perte des priorités et des valeurs. La première tâche d’un gouvernement responsable serait la redéfinition de ces priorité. Et il y en pour au moins cinq ans. Mais cela n’arrivera sans doutes jamais. Après tout, pour l’Etat, la paix sociale est aussi un produit comme un autre.

Le décompte de la dette dans le mythe n°1 est assez confus. J’ai l’impression que vous comptez l’ensemble de la dette publique dans les engagements extérieurs, alors que, justement, ça ne devrait contenir que la dette détenue par l’étranger.

Sinon, hier comme aujourd’hui, vous considérez qu’une entreprise ne peut que faire faillite. Or il existe tout un tas d’entreprises en défaut de paiement qui ne font pas faillite, mais dont l’activité continue. Inversement, certains états ont disparu dans le passé, sans que leurs engagements soient repris.

Quant aux états qui se relèvent plus facilement que les entreprises ou les ménages après un défaut, ça dépend des cas. Il y a des cas de rattrapage exceptionnel comme l’Allemagne après 1945. Il y a aussi des cas de crash total comme les pays de l’Amérique du Sud (cf situation de ces pays dans la 1ère moitié du 20e siècle).

Accumuler de la dette présente aussi l’inconvénient d’augmenter l’effet de levier. Qui peut jouer dans les 2 sens, certes… Mais c’est sans doute une bonne idée que de ne pas laisser le ratio dette/PIB à un niveau élevé quand la situation économique est calme.

Il me semble qu’un point majeur laissé de coté reste la fragilité qu’apporte la dette, au sens de Taleb. Même si la crise n’est due à l’endettement des Etats, il est difficile d’arguer que la dette publique n’a pas été un canal de transmission de la crise des marchés vers les Etats. D’autant plus que cela limite l’action budgétaire des pouvoirs publics précisemment dans les moments ou cela est le plus necessaire: en cas de crise lorsque les marchés sont déficients.

On peut bien sur aussi attribuer cela à d’autres facteurs: mauvaise régulation, inaction de la banque centrale, hystérie des politiques mais, ceteris paribus, les niveaux d’endettement pré 2007 ont aggravé les difficultés d’aujourd’hui.

Il me semble certain qu’il existe un seuil de dettes au delà duquel un Etat ne peut plus fonctionner. Serait-il possible de déterminer un tel seuil?

Le problème de la dette, c’est aussi la vulnérabilité à une augmentation éventuelle des taux d’intérêt.

En outre, je ne suis pas sûr que l’augmentation récente de ces taux d’intérêt en France -toute relative, c’est vrai- ne concerne que l’Etat, car les entreprises ou institutions financières qui bénéficient d’une garantie implicite de l’Etat vont peut-être également connaître un durcissement de leurs conditions de financement.

Un gros merci pour le travail que demande un article comme celui là. Je vous garantis que pour certains, c’est loin, très loin d’être une perte de temps !

La dette publique est certainement un faux problème d’un point de vue général. Mais dans certains cas particuliers donnés, (par exemple, en présence d’une masse de liquidité en mouvement) ce peut-être différent, comme l’explique fort bien :

ftalphaville.ft.com/blog/…

Et si le problème n’était pas la dette, mais le fait qu’elle ait aisément trouvé à se financer ?

Plus précisément que, depuis 10 ans, pour l’ensemble des pays de l’OCDE, la dette ait augmenté de 20 à 30% du PIB annuel suppose une épargne conséquente. Car elle n’a pas été financée par création monétaire ; sinon, selon la théorie monétariste, cela eut entrainé une inflation équivalente.

Que peut-il se passer si la dette cesse de croitre ?

Comment les épargnants vont-ils utiliser leur surplus ?

Le risque existe qu’ils attendent de voir venir. Avec une inflation contenue à moins de 2% l’an, c’est moins risqué que de faire un placement hasardeux. Ça s’appelle de la thésaurisation. Il s’en suit une égale baisse de la demande globale. Et la récession s’enclenche en boucle.

Les remèdes ne peuvent être mis en œuvre qu’après le diagnostic …

Rechercher LA cause d’un phénomène économique est vain. Tous les évènements économiques ont une multitude de causes et une multitude de conséquences.

Mais parmi toutes les causes possibles d’un phénomène, on peut quand même les prendre une par une et se demander ce qui se serait passé si cette cause là avait été absente.

Exemple : comme causes possibles de la crise, on cite le plus souvent l’euro, les dettes souveraines, les inégalités, les subprimes. Alors imaginons un monde où les inégalités sont ce qu’elles sont, le système monétaire ce qu’il est et où la crise des subprimes a eu lieu, mais où les Etats ne sont que très modérément endettés ou pas du tout. Et concluez vous-mêmes.

elvin : je te propose plusieurs scénarios du meme type

– imagine un monde où il n’y a pas de capitalisme

donc il n’y aura pas de crise

concluez vous memes 😀

– imagine un monde où les preteurs ne peuvent pas aller au dela d’un certain niveau de taux d’intéret

et concluez vous memes 🙂

– ensuite, pour les états tres modérément endéttés, manque de pot c’était le cas de plusieurs états parmi les PIIGS avant la crise…^^

et ca ne les a pas empeché d’etre dans la mélasse a l’heure actuelle

@Henri

puisqu’il faut préciser, je distingue

– les évènements qui résultent des décisions d’acteurs identifiables (la mise en place de l’euro, l’endettement, la crise des subprimes, la limitation des taux d’intérêt)

– les situations qui ne sont pas imputables à un acteur ou un petit nombre d’acteurs particuliers (les inégalités, le capitalisme).

Pour commencer à vous répondre

"un monde où il n’y aurait pas de capitalisme"

Il y a tant de choses qu’il n’y aurait pas non plus (à commencer probablement par Internet, Econoclaste, vous, moi, etc…) que c’est inimaginable et que ça ne vaut même pas la peine d’essayer de l’imaginer.

D’ailleurs, qu’entendes-vous par "le capitalisme" ? En général, on en parle sans prendre la peine de le définir, et quand on le définit, ya autant de définitions que de définisseurs. Quand vous dites "un monde sans capitalisme", vous pensez à un monde sans quoi exactement ?

"un monde où les preteurs ne peuvent pas aller au dela d’un certain niveau de taux d’intéret"

La première conséquence serait sans doute que les emprunteurs ne pourraient pas emprunter autant qu’ils le souhaitent faute de prêteurs. Mais qui pourrait imposer cette limitation (je passe sur la question de la légitimité de cette contrainte) sinon les Etats, qui sont justement les emprunteurs les plus forcenés ? En tout état de cause, ils peuvent parfaitement refuser d’emprunter au-dessus d’un certain taux, sans qu’il soit besoin de légiférer pour ça. Mais tant que nous ne sommes pas en dictature, ils ne peuvent forcer personne à leur prêter à des conditions (dont le taux) qui ne conviennent pas au prêteur

Pour revenir au sujet initial, c’est vrai que la dette publique (ou privée, d’ailleurs) est un faux problème… sauf quand on est (trop) endetté.

Merci pour cet article!

(et oui, il est utile, puisque je vais le partager sur mérésosocio )