On assiste depuis peu à un véritable concert, de toute part, demandant à la BCE d’intervenir pour soutenir les dettes publiques des pays de la zone euro, et déplorant qu’elle ne le fasse qu’à doses homéopathiques, sans calmer la panique des marchés. J’ai participé au concert. Pourquoi ne le fait-elle pas? L’explication la plus souvent rencontrée consiste à reprocher aux dirigeants de la BCE leur jusqu’au boutisme idéologique : la BCE serait un repaire d’idéologues romantiques, qui préfèrent un champ de ruines à déroger à leurs principes, hérités de la phobie allemande pour l’inflation. Cette explication est tout à fait plausible.

Mais on peut en trouver une autre : la BCE agit en fait de façon tout à fait rationnelle. Pour le comprendre, il faut absolument lire ces deux articles de Jacob Kirkegaard (premier, deuxième).

Pour comprendre le comportement de la BCE, il faut commencer par oublier la macroéconomie et l’analyse standard de la politique monétaire et des banques centrales. Il faut par contre utiliser la théorie des jeux et la stratégie : Schelling et Liddel Hart, plutôt que le modèle IS-LM. La macroéconomie considère la banque centrale comme un acteur technique, qui agit sur la conjoncture (inflation, croissance, chômage) à l’aide d’instruments plus ou moins bien maitrisés.

On ne peut comprendre l’action de la BCE qu’en comprenant qu’elle agit en acteur politique, et pas en agent technique. C’est de ce point de vue une banque centrale sans équivalent ailleurs. Une banque centrale normale agirait en fonction de la conjoncture, avec une politique expansionniste en cas de récession, voire en se comportant en prêteur en dernier ressort; pas la BCE. Elle est aujourd’hui engagée dans un bras de fer avec les gouvernements nationaux, dont l’enjeu est l’architecture institutionnelle de la zone euro à l’avenir. Dans ce but, elle mène une stratégie du bord du gouffre : s’approcher de la catastrophe pour obtenir ce qu’elle veut.

Le cas de l’Italie est exemplaire. En aout, Trichet a envoyé une lettre à Berlusconi indiquant la liste des réformes à accomplir pour « restaurer la confiance des investisseurs ». Sous la pression d’une hausse des taux d’intérêts sur la dette publique, le gouvernement italien a entrepris certaines de ces réformes, et la BCE a dans un premier temps mené des interventions sur la dette italienne pour calmer les marchés. Mais dès que les intérêts sur la dette italienne ont cessé de monter, Berlusconi a cessé de pousser les réformes au parlement; les interventions de la BCE se sont aussitôt ralenties. Les taux italiens se sont remis à augmenter de plus belle, jusqu’à ce que Berlusconi soit contraint à la démission. Si la BCE avait annoncé qu’elle ferait tout pour soutenir la dette italienne, Berlusconi serait encore au pouvoir. Berlusconi a d’ailleurs bien compris qui l’a fait déguerpir.

Pour tout le monde, en ce moment, l’Europe est sous la dictature des marchés, de leurs attaques spéculatives qui obligent à mettre des séides de la pieuvre Goldman Sachs aux commandes. Mais plutôt que se focaliser sur le méchant commode de service, quitte à déformer la réalité (Papademos n’a jamais travaillé pour GS, contrairement à ce qu’on lit partout) on ferait mieux de constater que Draghi, Monti, et Papademos, sont avant tout des technocrates européens…

Ce ne sont pas les marchés qui imposent leur loi : ils ne sont que l’instrument de la BCE. Ce que les investisseurs veulent est facile à voir, la presse financière (notamment anglo-saxonne) est très claire; ils veulent que la BCE soutienne les dettes publiques et le système financier en jouant les prêteurs en dernier ressort, comme l’a fait la Fed au moment de la crise des subprimes. Les fluctuations de l’euro, les inquiétudes sur les dettes publiques, sont autant d’occasion pour les investisseurs de subir des pertes et des appels de marge. Si l’Europe était vraiment inféodée aux marchés, la politique de la BCE serait celle du soutien inconditionnel et sans failles aux dettes publiques. MF Global en a récemment fait les frais.

La BCE pourrait arrêter la panique des marchés en un instant, en imposant un plancher inconditionnel aux dettes publiques, mais ne le fait pas : elle n’accordera son soutien que lorsque que ses demandes d’action de la part des gouvernements européens auront suffisamment de chances d’être satisfaites. C’est à dire, une intégration européenne fédérale faite à ses conditions, et une perte drastique d’autonomie des gouvernements nationaux. Dans la stratégie de Liddel Hart, la guerre a pour objectif une paix satisfaisante. C’est exactement ce que fait la BCE : elle maintient la pression des marchés, juste assez pour que les gouvernements nationaux n’aient pas d’autre choix que de redresser leurs finances en menant les plans d’austérité et les réformes économiques souhaitées. Réforme du marché du travail en Espagne, de la rémunération de la fonction publique au Portugal, programme de Monti en Italie.

Et maintenant, c’est la France qui est dans le collimateur. Précisément, c’est la conception gaulliste de l’Europe, défendue par Chirac puis Sarkozy: celle d’une Europe gouvernée par les chefs d’Etat, au premier rang desquels, bien évidemment, la France. Depuis deux semaines, les taux de la dette publique française explosent, au point que les menaces sur le triple A français se font de plus en plus précises : de fait, la France n’emprunte plus aujourd’hui aux conditions d’un pays AAA, et le cours des CDS sur sa dette correspondent à une note largement inférieure. La tactique est simple : instrumentaliser la pression des marchés jusqu’au point ou, pour éviter de trop creuser l’écart avec l’Allemagne, les français seront obligés de céder et d’accepter un immense abandon de souveraineté, un contrôle strict de l’Europe sur le budget et les politiques nationales. La France sera alors un peu plus allemande, bien moins souveraine, et l’Europe plus fédérale.

Entretemps, on peut s’attendre à lire des pressions de toute part. Des dirigeants français demandant des efforts à la BCE, voire des rumeurs de désaccords entre ses dirigeants; des articles de la presse financière appelant la BCE à la rescousse du système financier; et des articles sur l’irrationalité des dirigeants de la BCE. C’est oublier que dans la stratégie du bord du gouffre, c’est celui qui apparaît le moins rationnel qui gagne. La rigidité idéologique apparente de la BCE prend tout son sens dans cette perspective.

Ce n’est pas la première fois que l’on voit une banque centrale faire de la politique. La dernière fois, c’était en 1993, au moment des attaques sur le système monétaire européen. A l’époque, Trichet avait défendu la parité franc-mark au prix du plus fort taux de chômage depuis la seconde guerre mondiale. Et la Bundesbank avait soigneusement choisi ceux qu’elle aidait, et ceux qu’elle laissait tomber (au premier rang, la livre sterling).

Il y a énormément de raison de redouter cette stratégie. Tout d’abord, elle se fait sur le dos des populations européennes. Le cas le plus tragique est celui de l’Espagne, dont le gouvernement a fait presque tout ce qu’on lui a demandé, subi malgré tout un taux de chômage effarant (pratiquement 50% de chômage des jeunes), et perdu les élections au profit de partisans de l’austérité budgétaire encore plus zélés. Surtout, cela revient à imposer de force l’intégration fédérale européenne, aux conditions de la BCE, par le chantage : c’est cela ou le chaos. Il se peut que le coût de cette politique finisse par apparaître tellement élevé que la tentation de quitter la zone euro soit la plus forte, parce que l’austérité qui restaure la croissance, ça ne fonctionne pas; même si cela fonctionne, cela revient à imposer le mariage à deux adolescents parce que la jeune fille est tombée enceinte. Ce genre de mariage est rarement heureux, et le ressentiment des populations européennes pourrait devenir explosif. L’exercice d’un tel pouvoir par la BCE est totalement antidémocratique.

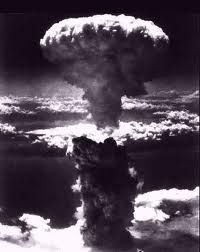

Et la stratégie consistant à instrumentaliser la pression des marchés pour atteindre des objectifs politiques est très dangereuse : il se peut que ceux-ci surréagissent, finissent par ignorer toutes les actions des gouvernements, provoquant l’explosion du système bancaire et financier européen. On en détecte les premisses. Et en attendant, le coût social de cette stratégie est particulièrement élevé. S’il faut lire les stratèges militaires pour comprendre la BCE, on peut se dire, avec Clausewitz, que la montée aux extrêmes n’est jamais loin.

Cela ressemble un peu a une théorie du complot.

Cela ne risque-t-il pas de mener a la révolution des indignés contre les technocrates ?

Une proposition que j’ai lu est le rachat de la dette italienne par les italiens. (Un peu comme les japonais). Ceci limitant l’impact sur l’économie. Les banques prêtent a un tel taux… et les placements au delà de 4% sont rares.

A mon avis ce serait une bonne solution même en France car on regarderait plus la dépense public car ce serait notre argent et notre risque!

Il me semble qu’il est pour le moins hasardeux d’expliquer que Monti ou Papademos sont des créations antidémocratiques des marchés. Tous deux sont soutenus par plus de 75% de leurs populations respectives.

Par ailleurs, vous semblez trouvez inacceptable que la BCE ne jette pas aux orties les traités dont elle tire son existence et sa légitimité. C’est une opinion, mais on pourrait trouver antidémcratique pour une institution de passer totalement outre son mandat.

Vous évoquez le cas de l’Espagne : est-ce antidémocratique, le résultat des élections ? Ne faut-il pas au contraire penser que le peuple Espagnol a fait son choix, démocratiquement ?

Quelle alternative proposez vous ? Que l’on renfloue tout le monde ? Mais dans ce cas, les déficits ne seraient nullement résorbés, et l’on se retrouverait avec les mêmes problèmes dans 5 ans. Force est également de constater que les gouvernments européens se sont comportés comme des fraudeurs de bus avec l’euro. On peut comprendre l’attitude qui consisterait à se dire : perdu pour perdu, autant au moins tirer de tout ça des institutions plus solides. Peut-on vraiment trouver digne l’attitude de Berlusconi consistant à louvoyer avec l’avenir de son pays entre les mains ?

Enfin, si vous suivez un peu le débat européen, vous savez que la BCE parle toujours d’une solution communautaire contrôlée par le Parlement européen (cf discours de Trichet sur la nécessité d’un Trésor européen). Donc une solution démocratique. Alors que Merkel et Sarkozy sont toujours dans un gouvernement des bureaux fermés, entre Etats membres.

Au fond, la BCE pense sûrement que, à choisir le laxisme pour éviter la récession, nous aurons le laxisme, et la récession. Mais dans 2-3 ans, quand Sarkozy aura été réélu. Pas étonnant que ce soit le choix de nos dirigeants…

Tartempion:

"vous semblez trouvez inacceptable que la BCE ne jette pas aux orties les traités dont elle tire son existence et sa légitimité."

Elle l’a déjà fait et le refera quand elle en aura envie. Il me semble donc que ce n’est même pas une question.

"Quelle alternative proposez vous ? Que l’on renfloue tout le monde ?"

Je pense que la dette publique n’est en ce moment soutenable que quand elle est implicitement soutenue par une banque centrale qui peut créer de la monnaie pour la rembourser. Je comprends le problème de hasard moral, mais il faut trouver un moyen de le contrôler si on veut garder une monnaie unique (ou renoncer à la monnaie unique).

"Au fond, la BCE pense sûrement que, à choisir le laxisme pour éviter la récession, nous aurons le laxisme, et la récession."

C’est toute la question. Ne risque-t’elle pas de forcer tous les états de la zone Euro à proposer des politiques budgétaires ultra-conservatrices, ce qui risquerait d’approfondir la crise. Il semble que le mainstream de macroéconomie est que les effets Keynésiens se font surtout sentir en temps de crise, càd maintenant.

@Tartempion : On peut aussi voir le problème d’une autre façon : le rôle de la BCE, comme toute banque centrale, est d’intervenir quand c’est nécessaire pour protéger l’économie de son (ses) pays ( que ce soit en garantissant les prêts, et dévaluant, en faisant varier les taux d’intérêt, etc ).

Là, les dirigeants des différents pays européens, démocratiquement élus, appellent à l’aide, et la BCE fait du chantage avant d’accepter de faire son job. Et ce chantage a un coût énorme pour les pays en difficulté, vu que leurs taux d’emprunt grimpent.

Vous trouvez normal que les pompiers, que vous rémunérez par vos impôts, laissent le feu se propager dans votre maison, en réclamant que vous remettiez votre électricité aux normes avant d’intervenir parce que ça pourrait causer un nouvel incendie plus tard ?

Question de profane :

Pourquoi les gvts n’orientent-ils pas l’épargne de leurs citoyens vers la dette souveraine ? Dans ce cas, doigt d’honneur au marché, a la (soi disante?) spéculation…

Par exemple : taxer les assurances vies, coupons d’obligation… et lancer un grand emprunt a x% non imposable.

Article est très bien écrit avec des références étayées. Cependant,

il y a des points que je ne comprends pas.

Le rôle de préteur en dernier en ressort par exemple. Pour moi, les différents QE de la FED n’avaient pas pour objectif final de renflouer l’état US mais de soutenir l’activité économique dans le contexte particulier des subprimes (taux directeurs au plus bas mais inflation sous-jacente filant vers la déflation). Un des moyens (et non le but) était de racheter des obligations US (ainsi que de soutenir des banques) mais qui à ce moment là n’étaient pas vraiment malmenées sur les marchés. N’est ce pas une différence fondamentale avec la situation actuelle de la zone euro?

Vous prétendez que ce que veulent les marchés c’est que la BCE s’engage à soutenir massivement les états. Mais moi j’ai l’impression que c’est un épiphénomène et qu’au contraire une fois que la BCE aura fait ce choix clair, il s’engagera un bras de fer avec les marchés car la situation macroéconomique de certains pays de la zone euro n’aura pas changé. Or le match BC vs marchés peut être dangereux, sur le marché des changes (le yen par ex qui s’apprécie sans cesse) on voit que les BC même puissantes peuvent avoir du mal à parvenir à leurs fins.

Bref, on reproche à la BCE de ne pas faire comme la FED ou la Banque d’Angleterre qui pratique aussi des QE mais ça n’empêche pas le gouvernement britannique de pratiquer une rigueur importante. Idem aux USA, tous les acteurs politiques même s’ils ne le font pas encore savent qu’une amélioration de leurs finances publiques est inéluctable (cf le débat sur le trillion et qqs).

Réponse de Alexandre Delaigue

Les QE ne consistent pas effectivement à être prêteur en dernier ressort. Mais personne ne doute que la Fed, ou la BoE, interviendraient en cas de risque de défaut sur les dettes publiques nationales. C’est l’avantage d’emprunter dans sa propre monnaie. Les gouvernements de la zone euro, de fait, empruntent dans une autre monnaie que la leur, d’où inquiétude. Comparez les situations respectives de l’espagne et de l’angleterre pour le voir. Ensuite, s’il y a bras de fer marchés-banque centrale, au final c’est la BC qui gagne, parce qu’elle peut mobiliser des ressources infinies. Certes, il y a des limites politiques (tolérance à l’inflation, et dans le cas de la BCE, répartition du coût). Regardez la banque centrale suisse: elle a fixé un objectif, et calmé le jeu instantanément. Et oui, la stratégie de la BCE vise à atteindre une organisation institutionnelle dans laquelle elle aura un seul interlocuteur, pas des tas de pays faisant des politiques budgétaires chacun dans son coin.

Merci pour l’article. Juste une question -un peu HS, mais bon je tente- la monétisation (directe ou indirecte) génère de l’inflation ou pas?

Réponse de Alexandre Delaigue

Ca dépend. Un achat de titres publics par la BC peut être « stérilisé », alors, pas d’effet de création monétaire. En situation de trappe à liquidité, lorsque les taux réels sont négatifs, aucun effet inflationniste non plus. Le reste du temps, oui, c’est inflationniste.

Bravo pour cette thèse séduisante mais peut etre trop compliquée pour être vraie… Le fait que l Allemagne aie tout à gagner dans la persistance de la situation actuelle est, je pense, la principale raison du statu quo. En effet, l Allemagne bénéficie d un spread de crédit extrêmement bas lié à son exemplarité budgétaire et sacapacite à adresser les déficits structurels ET lié à l absence de mécanisme de subsidiarite avec les autres pays européens. Elle bénéficie aussi d u n taux EURUSD plutôt bas compte tenu du laisser aller accomodant de nos amis outre atlantique, et qui serait certainement à 1.60-2.00 si le problème européen était réglé. Donc pas de panique, et pas d urgence pour régler les problèmes . D’Ailleurs, si il y a vraiment risque systémique, nos pragmatiques amis outre Rhin s accordent à dire qu il faudra comme pour le subprime, la coopération solidaire des autres blocs (USA, Chine, etc…). En bref, le temps joue en leur faveur… Mais pas en la notre. Nous voici donc mis en demeure de balayer chez nus comme les allemands l avaient fait des 1995 ( ah oui , à l époque en france on manifestait contre le plan de réforme des retraites préconise par mr juppe…)

Les articles de Kirkegaard sont intéressants. Cela donne une explication plausible du comportement de la BCE. Cependant, je ne comprends pas pourquoi la BCE n’aiderait pas plus l’Espagne dans ces conditions. S’il s’agit de montrer que la BCE veut que tous ceux qui sont en danger fassent comme les Espagnols, il n’y aurait pas meilleur signal. Je ne suis donc pas totalement convaincu, peut-être parce que je n’ai pas lu les œuvres des stratèges militaires. Mais ces articles donne une issue: un échange réformes contre achats de dettes par la BCE qui pourrait être entériné dans le futur.

Réponse de Alexandre Delaigue

Dans cette perspective, l’action de la BCE sur l’Espagne relève de l’ambiguité stratégique. Si elle « récompense » l’Espagne de façon trop visible, il apparaîtra clairement qu’elle a le pouvoir d’arrêter les attaques sur une dette publique. L’ambiguité sur l’étendue exacte de ses capacités a pour but de forcer les gouvernements à agir dans son sens : la crainte que la BCE n’ait pas les munitions suffisantes joue en sa faveur.

Thèse intéressante. si l’enjeu est l’architecture institutionnelle européenne à venir, la commission devrait avoir un intérêt commun et donc la même stratégie. Quelle est la position de la commission sur l’action que devrait avoir la BCE?

Brillante analyse (comme toujours).

J’avais jusqu’alors plutôt tendance à acheter la thèse de Krugman ("idéologues romantiques"), mais la votre est est tout à fait séduisante.

J’ai quand même du mal à imaginer que les gouverneurs de la BCE mènent cette stratégie consciemment.

Je n’ai évidemment pas la compétence pour comprendre et contrôler. Et pourtant j’essaie.

Mais tout ça fait bien peur.

Réponse de Alexandre Delaigue :

Merci pour la réponse et encore pour l’article qui permet d’avoir une autre vision des choses. La théorie des jeux pour expliquer ce qui se passe, il fallait y penser.

"Mais personne ne doute que la Fed, ou la BoE, interviendraient en cas de risque de défaut sur les dettes publiques nationales"

Puisque j’entends ça souvent, je pose la question qu’est ce qui garantit réellement cela? Dans leurs statuts, toutes les banques centrales n’ont pas le droit d’acheter directement de la dette publique. Elles le font indirectement et lorsque Fed et BoE le font massivement sans stériliser leurs achats c’est dans le cadre des QE qui ont pour but de détourner les investisseurs des obligations publiques et ainsi stimuler l’économie mais en aucun cas pour renflouer des états qui auraient du mal à se financer sur les marchés (au contraire).

"Regardez la banque centrale suisse: elle a fixé un objectif, et calmé le jeu instantanément"

Effectivement, la BNS a réussi contre les marchés là où la BoJ et son combat contre la montée du yen se plante. C’est peut être parce que la tendance lourde (ça fait des années que les marchés attendaient une hausse du yen et non du franc) montre que le franc était pour un court instant surévalué.

Un lien sur ce billet de Wylposz : http://www.telos-eu.com/fr/artic...

En effet, je trouve qu’il va dans votre sens : la BCE a les moyens d’éviter les risques inflationnistes d’une politique d’achats de titres souverains -en stérilisant ces achats- et de limiter l’aléa moral -en menaçant de n’accepter comme collatéraux que les titres souverains de pays qui respectent certaines règles-. Wyplosz semble sincèrement se demander pourquoi elle ne le fait pas, et je trouve que vous donnez des éléments de réponse.

Je ne connais rien à l’économie mais je ne crois pas à la "grande" stratégie de la BCE. Je pense plutôt que c’est une institution qui n’a pas de politique, justement, tout simplement parce que son lien avec le politique a été coupé et qu’elle n’a reçu aucun mandat pour s’occuper de la dette publique des pays européens. Elle semble intervenir à contrecœur, et uniquement quand, à force de démissions politiques, il ne reste plus qu’elle à pouvoir intervenir. Je suis démocrate. S’il faut chercher des responsables, il y a bien suffisamment de dirigeants pour cela.

Il y a ce fameux mot de Churchill : " En Angleterre, tout est permis sauf ce qui est interdit. En Allemagne, tout est interdit sauf ce qui est permis. En France, tout est permis même ce qui est interdit. ".

Selon moi, on pourrait caricaturer la cacophonie européenne ainsi :

– la France aimerait que la BCE fonctionne à la "française". Il faudrait qu’elle s’assoit sur son mandat, rachète à tour de bras la dette publique européenne, et éteigne l’incendie sur les marchés. En contrepartie, la France promet de s’assagir ! de se réformer ! même de devenir allemande si les marchés le lui demandent !

– l’Allemagne aimerait que la BCE et les autres pays européens fonctionnent à l’ "allemande" : qu’ils ne fassent rien qui n’ait été autorisé explicitement. En contrepartie, elle promet un peu d’argent, mais pour l’essentiel – rien, nada, peanuts !

– enfin la BCE balance entre les deux. En synthèse, cela donne une politique pragmatique, un peu à l’anglaise. Elle ne fait rien d’interdit ! Elle s’autorise juste quelques excès. Elle se prend à aller au delà de son mandat, à s’écarter du chemin, juste assez pour éviter la catastrophe mais pas suffisamment pour soigner le malade : des soins palliatifs en somme. En anglais, on dirait "bend the rules", tordre les règles – ce qui n’est pas loin de l’image de la promenade le long du gouffre.

Quand bien même il s’agirait là de la "grande" stratégie de la BCE, est-ce elle qui nous a conduit si près du gouffre ou bien les politiques des gouvernements européens ? Depuis combien de temps est-on alerté sur ce problème de la dette publique européenne ? et sur les stratégies économiques divergentes entre la France et l’Allemagne ? et sur le risque de contagion de la dette publique grecque ? et sur le fait que cela ne pourra pas durer ? Cela fait deux ans au moins qu’on en parle sans discontinuer. Tous les économistes, les experts, les responsables le savent et le prédisent. Il semble étrange de reprocher à la BCE, maintenant, un quelconque agenda caché. Que les européens et leurs gouvernements s’entendent entre eux, qu’ils s’attellent à résoudre leurs déficits et leurs économies divergentes ou bien qu’ils prononcent l’acte de divorce. Bref qu’ils ne fuient pas leurs responsabilités – collectives. Qu’on nous donne aussi un bulletin européen qui nous permettent de sanctionner collectivement un gouvernement qui serait européen. Faute de mieux, nous continuerons à sanctionner notre gouvernement national. Qui d’autre pourrait-on sanctionner ?

@sav Je n’ai pas l’impression que la thèse d’Alexandre Delaigue soit incompatible avec celle de Krugman. En effet, Alexandre montre bien que la BCE ne fonctionne pas comme une Banque Centrale normale (technocratique, il écrit "agent technique") mais qu’il s’agit d’un acteur politique. Que les dirigeants de la BCE se comportent rationnellement (comme l’explique Alexandre) n’empêche pas que leur stratégie ait pour but de forcer la création de ce qu’ils croient bon (une Europe plus fédérale, une union fiscale). Un but idéologique/romantique, donc. Ils sont rationnels mais sont quand mêmes prêts à tout pour imposer leur point de vue.

J’aurais pensé que ce qui est décrit est la stratégie Allemande, plutot que BCE. Un genre de roulette russe avec pas mal de cartouches dans le barillet.

Le risque étant bien sur qu’un pays dise "basta" – notamment si le gouvernement de ce pays a une fraîche légitimité démocratique. Et si ce pays c’est la France, alors adieu veau vache cochon, couvée, etc. D’ailleurs si ce pays est l’Espagne, cela pourrait bien etre suffisant. Et l’Espagne vient de se doter d’un gouvernement parfaitement legitime au contraire de la Grece et de l’Italie qui n’ont fait que virer leurs guignols.

Donc cette partie de poker n’est pas gagnée car l’Allemagne a beaucoup a perdre. La crise lui offre la possibilité de faire ce qu’elle n’a pu faire en 2000, discipliner le Club Med, avec le risque que le joueur adverse se leve,sorte son flingue et dezingue.

J’aime bien les commentaires qui disent que c’est une théorie du complot dès que l’on pose des hypothèses minimales sur le comportement des agents.

On peut écrire la même démonstration en partant du principe que c’est du bureau-shaping de la part de la BCE : elle a l’occasion d’élargir son mandat, et elle le fait, plus principale qu’agente.

Idem avec une théorie vaguement idéationnelle à la Krugman : c’est la paix par d’autres moyens, car le front de la guerre est économique, etc. Les explications se rejoignent toutes.

Là où je tempérerais, c’est sur la stratégie vis-à-vis de l’Espagne. La BCE a les moyens d’avoir une stratégie cohérente mais il lui est beaucoup plus difficile de l’appliquer avec cohérence partout.

Je me demande ce que donne une explication quasi-fédéraliste, où la BCE considérant sauver la Grèce est presque dans la position du gouvernement américain considérant sauver Lehman Brothers.

Chicken!

Dans le célèbre jeu, les conducteurs ont le choix entre rouler tout droit ou bien virer pour éviter le crash. Celui qui gagne continue de rouler tout droit en paradant fièrement parce qu’il a réussi à faire dévier l’adversaire.

Dans le bras de fer de la BCE, la victoire des gouvernements ne ressemblerait pas tout à fait au jeu. La BCE n’a pas "un" adversaire mais "des" adversaires. Si elle cède – et je m’empresse de dire qu’amha elle finira par céder – les gouvernements ne paraderont pas longtemps.

On se retrouvera dans une situation où la BCE a perdu la maîtrise de sa planche à billets, et où plusieurs gouvernements peuvent en profiter. C’est un problème typique de pâture commune, très instable. Quelle sera l’issue à votre avis ?

GSF: Dans tous les cas, il y aurait une forme d’engagement à limiter les déficits publics si un jour la BCE soutient officiellement les dettes publiques de la zone euro. Je ne vois pas comment l’éviter, il ne me semble pas y avoir d’autre issue à la crise de confiance actuelle sur les dettes souveraines. L’autre alternative serait un éclatement de la zone euro, mais je vois mal qui y a intérêt, j’espère bien que nous n’y irons pas, ou du moins pas comme ça, parce qu’on risque de violemment morfler si la zone euro éclate de suite. Une question est de savoir si cet engagement sera plus contraignant de facto que les critères de Maastricht (et non de jure, parce que Maastricht aussi était censés être respectés). Mais ce n’est pas le premier problème, même si c’en est un, je crois qu’ils seront respectés au moins au début.

L’article est très intéressant et s’inscrit à mon sens dans un courant plus général tendant à mettre en évidence le caractère extrêmement libéral de la politique des institutions européennes. Le libre échange a totalement perverti les objectifs assignés à l’UE à l’origine et les gouvernements ne résistent pas face à cet engrenage. Il est évident que les plans d’austérité imposés ne régleront pas le problème de la dette. Seule une relance industrielle le permettrait, irréalisable sans protectionnisme européen (en raison des écarts trop importants de coût salarial unitaire).

Plutôt d’accord avec la thèse de l’article dans la mesure où la lettre de Trichet-Draghi à l’Italie n’est pas un acte technique mais bien politique. Surtout quand on en voit les conséquences ! Et la confirmation auprès des autres pays. Idem pour la direction de l’eurozone sous le contrôle de Van Rompuy qui appuie tant qu’il peut pour une solution fédéraliste et d’austérité renforcée.

Le statut de la BCE depuis Maastricht est celui d’un monarque absolu (pas de compte à rendre à personne) et ses conditions d’exercice ont été contrebattues par les dispositions du traité de Lisbonne qui interdit toute harmonisation fiscale et sociale : contradiction insoluble que la BCE tenterait de résoudre en passant par dessus les gouvernements ?

Aaah le renouveau de la kremlinologie appliquée à la BCE.

En matière de stratégie, croire que si la France adopte une règle d’or la crise prendra fin, cela s’appelle la politique de l’erreur de calcul (politics of miscalculation en anglais mais ça fais complot américain contre l’euro).

books.google.fr/books?hl=…

Même l’Allemagne sera insolvable si elle doit recapitaliser ses banques plombées de titres d’Etat sans valeur.

Le fait-divers du jours:

"I cannot recall a worse auction, only EUR 3.889 Bln of bids in total for a EUR 6.0 Bln auction, and this is the new 10yr benchmark, and that is a cover of 0.65x. IF Germany can only manage this sort of participation, what hope for the rest. YIELDS are at completely the wrong level."

ftalphaville.ft.com/blog/…

à ceci près que très peu d’européens se reconnaissent dans un parlement européens aux moeurs correspondant à l’institution paravent qu’elle est depuis sa fondation.

Bref, tout ceci finira mal.

Bel article. Thèse intéressante, mais n’est-il simplement pas formellement interdit à la BCE de prêter aux états ? C’est écrit noir sur blanc dans le traité de Lisbonne (ce fameux article 123). Dans ce cas, comment pourrait elle venir directement en aide à l’Espagne, par exemple ? Je me trompe peut-être, et aimerais quelques éclaircissements…

Une autre possibilité bien sur, c’est que l’Allemagne n’ait pas la quinte flush qu’elle pense avoir et decouvre qu’elle risque gros.

Par exemple si elle n’arrive meme pas a vendre sa dette parce que la crise fait se poser des questions sur sa solvabilite meme! Meme l’Allemagne gruss gott.

Bravo ! Il est temps que les prêteurs potentiels ramènent les gouvernements à la raison en leur interdisant d’endetter leurs pays autant qu’ils le voudraient.

L’Allemagne vient d’avoir une enchère ratée, son taux d’emprunt est en hausse…

LOL, ROFL, MDR et PMSL, si je puis me permettre.

http://www.themoneyillusion.com/...

le hic c’est que les décisions sont collégiales. Comment imaginer que les gouverneurs des pays lésés ne torpillent d’une manière ou d’une autre la stratégie de la BCE en lâchant discrètement des infos sur les rapports de forces et les tensions au sein même du directoire. La thèse d’experts aux semelles de plomb dépassés par les évènements est la plus simple et sans doute la plus vraisemblable.

Il y a une autre interprétation : la BCE est complètement dépassée par les évènements.

La BCE ne contrôle plus rien du tout.

La BCE est devenue une brindille emportée par le torrent.

C’est une analyse qui a sa pertinence… Mais qui suppose que la BCE à – non seulement une idée sur la façon dont les états doivent gérer leur finance – mais aussi l’intention de la mettre en œuvre.

La BCE, c’est une institution, c’est donc beaucoup de personnes qui parlent. Je ne suis pas sûr que cette idée ait été exprimée, même à mots couverts.

Faire le parallèle avec 1993, ou la BCE (heu la bundesbank) a refusé son aide sur une attaque que l’on appelait déjà spéculative contre la parité de change Livre/ Deutschemark, c’est oublier que derrière il y avait le gouvernement allemand. Et c’est rappeler que les banques centrales ne sont pas toute puissantes :Elles étaient à l’époque incapables de tenir le SME sans réajustement réguliers.

Plus vraisemblablement, il y a une crainte – qui paraît quand même assez fondée – de la part d’une grande partie des hommes aux pouvoirs outre-rhin que si le robinet à finance est ouvert, le répit ainsi accordé ne sera pas utilisé pour assainir les situations financières des états mais au contraire de continuer comme avant.

En ayant cette fois-ci utilisé la dernière cartouche à la disposition de la zone euro.

De l’extérieur, cela rejoint votre analyse et cela conduit à une situation au bord du gouffre. Mais sans intentions malignes et avec encore une corde de rappel. Espérons qu’elle sera suffisamment solide.

De façon de plus en plus évidente, l’alternative c’est une Europe fédérale et des gouvernements sous tutelles financières ou la fin de la zone euro. La deuxième alternatives paraît tellement effrayante qu’on ne peut plus que prier pour que la première soit mise en place rapidement.

Article TRES intéressant.

Mais je doute que l’on puisse considérer la BCE comme un acteur rationnel capable d’une politique aussi machiavélique si on s’intéresse à sa vie politique interne:

– démissions de membres éminents (Allemands)

– changement de président en plein au mauvais moment

Ça fait un peu "théorie du complot" tout ça.

Ça devrait être complété par une analyse politique plus finaude pour sortir de l’analyse "acteur économique purement rationnel".

Vous énoncez 2 cas dans lesquels la création n’est pas synonyme d’inflation. Qu’est-ce qui nous garantie de rester dans ces hypothèses le jour ou la BCE se mettra à racheter les dettes souveraines ?

N’y a-t-il pas par ailleurs un risque de dévaluation de l’euro ?

Quid de tout cela dans un contexte international qui pourrait être lui même inflationniste par le fait de l’augmentation de la demande globale.

Quels seraient les impacts d’une telle décision sur la valeur de l’euro vis-à-vis des autres monnaies, et quelles conséquences sur la relance de l’économie ces impacts auront-ils ?

Et au final, pour continuer dans l’exploitation de la théorie des jeux, quels sont les fonctions de gains de chaque stratégie : racheter ou ne pas racheter pour les différents joueurs, c-a-d (si j’ai bien compris) : BCE, Gvt et peuples ?

Cet article est une description tout à fait véridique de ce qui est en train de se passer sous nos yeux.

En réponse à ceux qui trouvent cela trop près de la théorie du complot, je soulignerai que cet article ne dit pas que la BCE a provoqué la crise, voire meme qu’elle s’en satisfait. La BCE s’en serait bien passé. Mais ces circonstances exceptionnelles l’ont obligé à reformuler sa stratégie et voire comment tirer son épingle du jeu dans ce contexte tout en faisant avancer son agenda interne.

Les avis divergent, en interne, sur les choix qui ont été fait pour gérer la crise (acheter des obligations d’Etat ou pas). Mais l’opinion de Trichet en faveur de cette intervention a dominé celle de ceux qui s’y opposaient (d’où la démission de Stark et Weber). Trichet "a gagné" et il a clairement suivi la stratégie décrite dans l’article de faire pression sur les gouvernements pour implémenter les réformes structurelles qu’il désiraient en échange de ses interventions. De son point de vue, ces réformes sont des nécessités pour la survie de la zone euro car elles permettront de réduire les differences de productivité entre pays (on n’est pas obligé d’etre d’accord avec lui). A noter, il y avait une unanimité claire parmi les gouverneurs de la BCE (allemands démissionaires compris) sur la nécessité de mettre en place ces réformes, c’est juste sur le moyen d’y parvenir qu’il y avait divergence (fallait-il temporairement soutenir financiérement les gouvernements ou non?).

Le changement de Présidence pose certes la question de savoir si cette stratégie va continuer ou non. Pour y répondre, on remarquera d’abord que Draghi est aussi signataire de la lettre envoyée à Berlusconi. Plus fondamentalement, Draghi est pris dans le meme filet que Trichet, entre d’un coté la necessité de ne pas laisser filer les taux italiens, espagnols etc. à un niveau qui rendrait la dette insoutenable ( ce qui l’oblige à intervenir sur le marché de la dette souveraine), et de l’autre celle de faire face à l’opposition des allemands à tout financement monétaire qui met en danger l’adhésion de la population allemande à l’euro (ce qui empeche la BCE de faire de ses interventions une solution durable).

Il s’agit là de deux contraintes contradictoires, et la stratégie suivie consiste à transformer ces deux contraintes en forces, en les utilisant pour faire pression sur les gouvernements: "j’ai le pouvoir de racheter vos dettes et donc de relacher votre contrainte financière, mais je ne peux aller au delà d’une certaine limite car celà sortirai de mon mandat et déplairait aux allemands, à moins que bien sur vous ne mettiez en oeuvre les politiques que je vous recommende et dans ce cas là je peux vous financer car j’ai la garantie que je pourrai stériliser mon financement vu que les politiques que je vous demande de suivre permettront d’obtenir un retour à la soutenabilité de vos finances publiques". La stratégie suivie est, du point de vue de la BCE, la meilleure réaction à adopter étant donné les contraintes. Elle a aussi ces limites, notamment le fait que tous le monde sait bien que la BCE fera tout son possible pour sauver l’euro – et donc finira bien par jouer un role de preteur en dernier ressort si jamais il n’y avait pas d’autre choix le moment venu.

On notera que l’agenda suivi par la BCE va bien au delà de questions purement économiques mais touche aussi au modèle social européen. Elle exige des gouvernements qu’ils réforment leur droit du travail pour faciliter les licenciements ou réduire le pouvoir de négociation des syndicats. Il est étonnant qu’une institution dirigée par des technocrates non élus arrive, du fait de l’indépendance qu’on lui a laissé, à imposer à nos parlements qu’ils changent les lois qui nous gouvernent.

C’est un billet intéressant mais qui verse peut-être un peu trop dans la théorie du complot.

Antoine semble cerner les choses plus justement et en fin de compte tout cela ne nous mène t-il pas à cette constatation :

La BCE ne lutte t-elle pas contre les égoîsmes nationaux ? L’europe fédérale n’est-elle pas souhaitable ?

Relativisons grâce à Quatremer sur la notion de spread et de taux d’intérêt précisant que les taux français restent historiquement bas :

"Car le spread ne détermine pas le coût d’un crédit contrairement au taux d’intérêt. Si le spread s’écarte, c’est parce que les taux allemands baissent, les investisseurs « volant vers la qualité » (« flight to quality »), c’est-à-dire vers les dettes les plus sûres.

Ce que ne semble pas savoir l’auteur de la note, c’est que les taux français restent historiquement bas. En 2011, leur moyenne s’établit à 2,78 % selon l’Agence France Trésor (AFT) qui gère la dette française, soit bien en dessous de la moyenne historique 1998-2007, soit 4,15 %… Mieux, au troisième et quatrième trimestre 2011, la France s’est financée à 2,47 % contre 3,11 % au deuxième trimestre, toujours selon l’AFT.

bruxelles.blogs.liberatio…

Cher "toto",

si vous êtes incapable de faire la différence entre l’argument développé dans l’article et une théorie du complot, le mépris que vous affichez complaisamment (qui semble être en fait votre seul argument…) est bien mal placé.

Jeudi 24 novembre 2011 :

Aujourd’hui, le mini-sommet Merkel-Sarkozy-Monti n’a pas du tout rassuré les investisseurs internationaux : pour six Etats européens, les taux des obligations à 10 ans sont au-dessus de 5,7 %.

Les deux Etats les plus en danger sont la Belgique et l’Italie : leurs taux explosent.

La BCE est complètement dépassée par les évènements.

Belgique : 5,737 %.

http://www.bloomberg.com/apps/qu...

Espagne : 6,627 %.

Italie : 7,107 %.

Irlande : 8,207 %.

Portugal : 12,211 %.

Grèce : 29,875 %.

J’ai un souvenir assez net de Jacques Le Cacheux nous expliquant le risque d’un jeu du "chicken" entre banque centrale et gouvernements dans la zone euro, en 2004, quand je préparais l’agreg. Je devrais essayer de retrouver mes cours.

Ce qui me surprend encore, c’est à quelle point la crise actuelle valide la théorie économique.

Et je suis d’accord avec (ce que je crois comprendre de) Fr. : la différence entre "idéologie" et "stratégie" est un peu métaphysique ici. L’idéologie de la BCE l’amène évidemment à privilégier un type d’équilibre fédéral (rigueur budgétaire stricte, traitement des déséquilibres par l’austérité) dans lequel elle possède le pouvoir maximal. Il y aurait d’autres fédérations possibles, et sans doute meilleures (budget fédéral important, transferts financiers), et de toute façon ce serait bien que les peuples d’Europe aient leur mot à dire.

C’est ce qui me rend pessimiste, en fait: il y a plusieurs solutions de long terme à la crise. S’il n’y en avait qu’une seule, on aurait l’espoir de se mettre d’accord.

très bon article.

Alors que faire, quand on est simple citoyen pour que la BCE serve l’intérêt de l’UE, ie diminue les tensions sur les taux des dettes souveraines et pourquoi pas?, ramène l’euro à son niveau d’équilibre de long terme: 1,20$ si l’on en croit Bénassy-Quéré?

Doit-on également user de la stratégie du bord du gouffre et voter Mélenchon ou Le Pen?

Vendredi 25 novembre 2011 :

Aujourd’hui, il y a eu quelques nouvelles concernant l’action de la BCE, l’efficacité de la BCE, etc.

Première nouvelle de la journée : l’Italie a emprunté, et ça a été un carnage. L’Italie a été obligée de payer des taux d’intérêt hallucinants. En clair : les investisseurs internationaux n’ont plus aucune confiance dans la capacité de l’Italie à rembourser ses dettes, ni dans la capacité de la BCE à sauver l’Italie.

http://www.latribune.fr/actualit...

Deuxième nouvelle de la journée : la Belgique voit les rendements de ses obligations d’Etat atteindre ses plus hauts historiques : 5,863 % pour ses obligations à 10 ans. A la BCE, on regarde couler la Belgique comme un spectateur impuissant regarde couler un nageur qui se noie.

Troisième nouvelle de la journée : l’Espagne voit les rendements de ses obligations d’Etat atteindre ses plus hauts historiques : 6,699 % pour ses obligations à 10 ans. A la BCE, on regarde couler l’Espagne comme un spectateur impuissant regarde couler un nageur qui se noie.

Conclusion de cette journée : l’Italie, la Belgique et l’Espagne vont devoir demander les perfusions directes du FMI et de la BCE.

La BCE ne contrôle plus rien du tout.

La BCE n’a plus aucune prise sur les évènements.

La chute des dominos va continuer en zone euro.

toto,

L’obligation allemande est tellement "sûre" que la dernière adjudication a tourné au fiasco et que la banque centrale allemande a du racheter près de 2 milliards et demi de dette.

http://www.lesechos.fr/entrepris...

D’autant plus que même les Britanniques payent moins cher leur dette que nos voisins d’outre-Rhin (et je ne parle pas des Américains, des Japonais, des Suédois, des Danois, des Canadiens, des Suisses).

markets.ft.com/RESEARCH/M…

Je trouve cette analyse très intéressante, notamment le concept de ‘brinkmanship’.

Si les états européens n’ont pas su faire les réformes nécessaires en temps voulu, et sont donc en grande partie responsable de la situation actuelle, il me semble tout à fait normal que ceux ou celles capables de la résoudre, imposent leurs conditions (même au prix d’un chantage qui peut sembler malsain, mais me semble salutaire à long terme).

J’ai cependant une question: comment les Stability Bonds s’intégreraient dans le dispositif proposé par la BCE ? (en rachetant par exemple les anciens bonds, afin d’accélérer leur mise en place, quelque soit le scénario retenu –full/partial-joint/not joint– ?)

Dernières nouvelles des génies qui dirigent la BCE :

Interrogations après une opération de la BCE qui a manqué sa cible.

La Banque centrale européenne (BCE) a récolté 9 milliards d’euros de moins que prévu mardi lors d’une opération d’absorption de liquidités destinée à compenser ses rachats d’obligations publiques, un fait inhabituel qui soulevait des inquiétudes.

La BCE n’a récolté que 194 milliards d’euros de liquidités déposées par 85 banques de la zone euro alors qu’elle voulait initialement récupérer 203,5 milliards d’euros pour compenser son niveau actuel de rachats d’obligations publiques de la zone euro, selon un communiqué.

Interrogée par l’AFP, la BCE n’a pas fourni d’explication. Le phénomène est exceptionnel mais ce n’est pas une première : c’est la sixième fois qu’une telle opération, effectuée chaque semaine, manque sa cible, et la première fois depuis mai.

Selon une source proche des marchés, la BCE a pu être victime d’un "effet de fin de mois", période durant laquelle les banques préfèrent utiliser leur surplus de liquidités à d’autres fins pour des raisons comptables.

http://www.lesechos.fr/economie-...

Décidément, ça sent le sapin pour la bad bank : ça sent le sapin pour la BCE.

La force de frappe du Fonds de secours, le FESF, est insuffisante. Il n’atteindra "probablement pas" le montant de 1000 milliards d’euros, initialement prévu fin octobre, a reconnu Jean-Claude Juncker, le chef de file des ministres des Finances de la zone euro, à l’issue d’une réunion à Bruxelles.

La zone euro a décidé mardi soir d’ "examiner rapidement une augmentation des ressources du FMI au travers de prêts bilatéraux" des pays de l’Union monétaire, a déclaré M. Juncker.

http://www.romandie.com/news/n/L...

Voici l’explication des "prêts bilatéraux au FMI" (idée géniale !) :

1- Les Etats de la zone euro sont surendettés.

2- Le FESF sera insuffisant pour sauver les Etats européens surendettés.

3- Le FMI sera insuffisant pour sauver les Etats européens surendettés : la capacité de prêt du FMI est seulement de 300 milliards d’euros.

"La capacité de prêt totale du FMI est actuellement de l’ordre de 400 milliards de dollars, soit environ 300 milliards d’euros."

http://www.tdg.ch/actu/economie/...

4- Donc les Etats européens surendettés vont emprunter encore plus d’argent sur les marchés : les Etats européens surendettés vont se surendetter encore plus.

5- Ensuite, les Etats européens surendettés vont prêter cet argent au FMI, et ensuite le FMI va pouvoir prêter cet argent aux Etats européens surendettés.

6- Nos dirigeants sont des génies.

On m’a posté le lien suivant:http://www.dailymotion.com/video...

ou comment avoir des solutions simplistes avec des raisonnements simplistes. Il y a un effort pédagogique certes mais je n’arrive pas à trouver la rigueur nécessaire pour "falsifier" sa théorie: des volontaires ?

Mon pater vient de me prêter 490 Md€. Comment les claquer, une idée ?