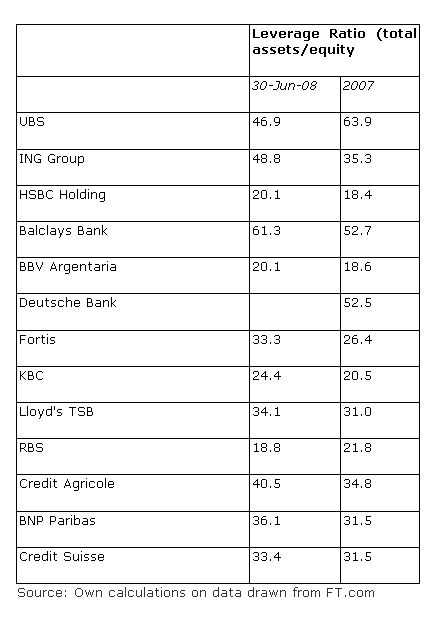

Heureusement pour les banques européennes, le gouvernement américain a la bonté de les aider en rachetant les créances pourries des institutions financières américaines, leur évitant trop de soucis. C’est heureux, parce qu’elles sont à la fois trop grosses pour s’effondrer et trop grosses pour être sauvées. Surtout, pour beaucoup d’entre elles, l’effet de levier est beaucoup plus grand que celui de Lehman ou de Bear Stearns (de l’ordre de 25-30 pour ces dernières) :

- William Nordhaus, Paul Romer, Nobel d’économie 2018 - 19 octobre 2018

- Arsène Wenger - 21 avril 2018

- Sur classe éco - 11 février 2018

- inégalités salariales - 14 janvier 2018

- Salaire minimum - 18 décembre 2017

- Star wars et la stagnation séculaire - 11 décembre 2017

- Bitcoin! 10 000! 11 000! oh je sais plus quoi! - 4 décembre 2017

- Haro - 26 novembre 2017

- Sur classe éco - 20 novembre 2017

- Les études coûtent-elles assez cher? - 30 octobre 2017

Comme le souligne l’article "les engagements de la Barclays s’élèvent à 1300 milliards de £ (effet de levier de 60), soit plus que le PIB du Royaume Uni".

Il ne reste donc plus qu’à prier Saint Paulson et espérer : un que le législateur US acceptera de lui donner un blanc-seing de 700 milliards de $, deux qu’il utilisera cet argent au mieux pour racheter des actifs empoisonnés dont on ignore tout ou presque (très probablement surtout de l’immobilier qui plonge sans fin), trois qu’il réalisera ces actifs dans les deux ans sans trop de casse.

Une petite question et une petite remarque :

– que prenez-vous comme fonds propres, la valeur comptable ou la valorisation par le marché ?

– on peut penser que les banques qui gardent un ratio de FP élevé sont justement celles dont les créances sont les plus risquées, et c’est bien ce qu’est censée viser la régulation bancaire. On pourrait affirmer au contraire qu’il est très mauvais signe pour les banques d’avoir beaucoup de fonds propres – elles signalent qu’elles s’attendent à subir des défauts.

Réponse de Alexandre Delaigue

Pour la question, faudra demander à Daniel Gros (oui, j’ai un peu copié le tableau comme un porc). Sinon, la remarque est très juste. On peut remarquer toutefois que pour celles qui sont très grosses et ont un très gros ratio d’engagements sur fonds propres, le coût d’un sauvetage serait vite prohibitif.

On pourrait envoyer nos experts (Tapie ou Haberer, par exemple 😉 en caisses de défaisance, genre comptoir des entrepreneurs. On est déjà tip top sur comment solder des positions immobilières pourries.

@J-E :

1. faut demander à Gross, c’est pas Alexandre qui a fait les calculs 😉 ; vous ferez une révolution, je n’ai jamais lu un commentaire sur VoX EU.

2. heu, là dans le tableau, c’est "actif total/fonds propres", et non "fonds propres/dette". Un indicateur élevé de "fonds propres/dette" peut être aussi le signe d’une forte titrisation, donc pas nécessairement l’indice que la banque porte beaucoup de risque.

3. de toute façon, là, j’y comprends vraiment plus rien : la Fed qui joue le rôle d’assureur en dernier ressort, la dette publique américaine qui explose… et pourquoi pas les chinois qui rachètent les zusa tant qu’on y est ?

Mais attendez, j’ai bien lu l’article, il dit vraiment, pas juste une hypothèse, mais des chiffres solides, que les banques européennes ont sorti de leur bilan des engagements à hauteur de 250% de leurs engagements officiels ?

C’est à dire que lorsqu’elles déclarent avoir 10% de fonds propres, elles en ont en réalité 2,85% ?

🙁

C’est pas Kerviel qui devrait être en taule finalement, c’est les PDG qui ont autorisé cela, ils ont été encore plus cinglés, ont encore plus pris de risques pour leurs banques que lui 🙁

Ces chiffres n’ont rien de mystérieux. Vous pouvez les vérifier facilement sur boursorama pour la fin 2007 et en regardant les comptes pour la mi-juin. Par exemple pour le crédit agricole, le total bilan est à 1 400 milliards d’euros contre 40 milliards de fond propre.

http://www.boursorama.com/profil...

En passant, c’est ce qui permet aux banques de financer l’achat de votre voiture ou de votre maison à des taux a peine supérieur à ses coûts de refinancement.

Ce qui fait la crise, ce n’est pas ses ratios qui sont normaux, c’est le fait qu’une partie (pas forcément très grande vis-à-vis du total bilan, mais importante vis-à-vis des fonds propres) des engagements risquent de ne pas être couvert.

primaire comme mesure du risque, parce que non ajuste pour le niveau de risque des actifs.

Il y a une différence majeure me semble t il, a savoir que les banques d’investissement se financent sur le marché wholesale qui est devenu frileux alors que ces banques se financent en grande partie avec leur dépôts.

Ce qui compte c’est plutôt leur "financing gap" que leur leverage. Toutes les banques qui ont eu des problèmes, Northern Rock, HBO en UK par exemple étaient des banques avec un faible niveau de dépôt.

En effet, ces leviers semblent très élevés, surtout quand on a en tête des choses comme le ratio Cooke (8%?). Mais ce n’est pas forcément pertinent.

A l’actif du bilan, on a vu des banques soi-disant pas exposées aux subprimes avoir de mauvaises surprises. Par ex en Islande (cf. slides de H.Rey à la conf BdF en 2007). Que vaudront les créances et les titres à l’actif de nos banques dans un an?

Un message fréquemment distillé en ce moment voudrait que les banques françaises soient plus solides grâce à notre "modèle de banque universelle". Leur passif serait donc plus équilibré, et je ne sais pas quoi en penser. Le risque principal vient l’augmentation du coût des ressources à CT, que les banques centrales essaient en vain de contrecarrer. Comment peut-on quantifier ce risque de transformation?