Déjà, en octobre dernier, le brillant économiste Jean-Marc Sylvestre nous l’annonçait sans ambiguïté : « La (Banque de) France a peur ». Le travail au noir connaissait une recrudescence prouvée par des donnés monétaires solides (qui furent démenties aussi sec par la Banque de France, mais peu importe). Face à la nouvelle déception fiscale du gouvernement, la thèse de la montée en puissance du travail non déclaré réapparaît avec vigueur. Au centre de la thèse, les données concernant les services à domicile.

Concernant les recettes fiscales, les hypothèses sont faciles à énumérer (et reprises dans cet article de l’Expansion) :

– une surestimation des prévisions de croissance par le gouvernement. Une base fiscale réelle plus faible c’est, à taux d’imposition donné, des recettes plus faibles ;

– un effet Laffer sur l’offre de travail ou l’investissement, engendrant une croissance réduite des recettes. Les taux d’imposition marginaux sont jugés trop élevés pour fournir des efforts ;

– un effet Laffer passant par la fraude fiscale. La charge de l’impôt est telle que les agents économiques préfèrent frauder le fisc ;

Le seul effet que l’on puisse réellement chiffrer est celui de la surestimation des prévisions de croissance. Il n’explique pas à lui seul le manque-à-gagner fiscal enregistré. Et encore, on pourrait chercher du côté d’une mauvaise estimation du PIB, mais cela nous conduirait un peu loin (et ne serait pas forcément très pertinent, une sous-estimation du PIB étant plus probable dans ce cas). Du côté du premier effet Laffer, s’il existe, il n’est pas très puissant (les recettes ont quand même crû) et le chiffrer est complexe.

Reste l’hypothèse de la fraude fiscale, du travail non déclaré en particulier. Le mécanisme sous-jacent est simple et plausible. Dans un calcul de coûts et bénéfices, façon Becker, la hausse de la fiscalité incite davantage à frauder puisque, à risques constants de se faire attraper, le gain lié à la fraude croît. Il est donc tout à fait possible que des individus choisissent de ne plus déclarer certaines activités alors qu’ils le faisaient avant.

Et c’est sur cette hypothèse que l’on aime jaser et insister, pour des raisons que les sociologues pourraient expliquer mieux que moi. Enfin, disons que pour les journalistes, c’est pain béni en manchette et que pour l’opposition au gouvernement dit « de gauche », c’est également un créneau de qualité. Enfin, du côté des villages gaulois, c’est également une idée qui peut susciter un fier sentiment de résistance ou, alternativement, c’est une occasion de conspuer ceux du village d’à côté, les fraudeurs indignes. Bref, on aime à penser que c’est la cause de la faillite de l’impôt. Mais, encore une fois, les sociologues et historiens ont sûrement mieux à dire que moi.

L’ennui, c’est que rien ne prouve l’allégation. Pour ses défenseurs, il y aurait pourtant des données qui ne trompent pas. Enfin, quand on parle avec eux, au début c’est « il y a des signes », puis « il y a des signes qui vont fortement dans ce sens » et finalement, donc, « il y a des preuves ». J’ai un peu regardé les signes. Je suis désolé, mais je ne vois pas comment prouver à partir des statistiques disponibles qu’il y a une hausse du travail non déclaré qui explique indubitablement l’écart entre recettes prévues et recettes réalisées. Entendons-nous bien : je suis prêt à accepter cette idée. Mais n’ayant pas de convictions profondes sur le sujet, je veux des preuves, pas seulement des suppositions basées sur des chiffres seulement compatibles aussi bien avec cette hypothèse qu’avec d’autres. Je vais donc procéder avec un peu de méthode. D’abord voir un peu ce qui peut se passer pour expliquer la baisse des recettes et mettre les signes en rapport avec ça.

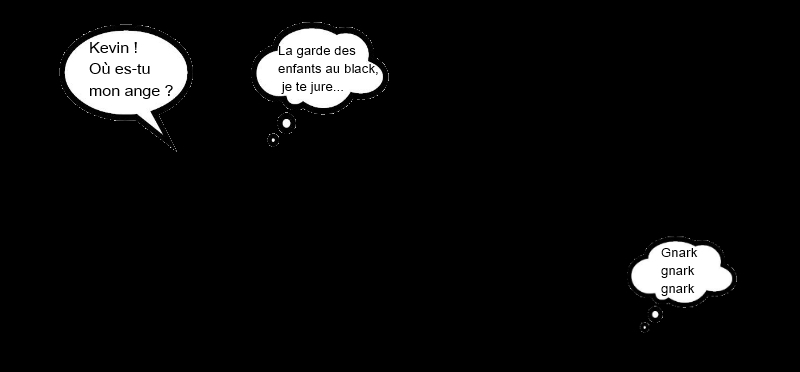

Les recettes fiscales et ce qui peut les réduire

Les recettes fiscales sont le produit d’une base taxable et d’un taux d’imposition. Plus exactement, il s’agit de la somme de bases individuelles et de taux individuels, mais ça revient au même de simplifier pour commencer.

Le schéma suivant donne un résumé de ce qui peut se passer pour les recettes fiscales en prenant en compte l’impact du taux d’imposition et du contexte conjoncturel sur un marché donné. J’ai en tête évidemment celui des services à domicile, puisque c’est supposé être le noeud du problème. Il est sans prétention, incomplet et sert juste à fixer les idées pour la suite.

Avant de penser à la fraude fiscale en cas de hausse du taux d’imposition, il est normal de penser à une baisse de la demande, puisque le taux d’imposition s’apparente à une hausse du prix payé par le consommateur. Si le jardinier coûte plus cher, on peut être tenté de tailler sa haie seul. La demande baisse, la base fiscale aussi.

D’autre part, si la conjoncture est mauvaise, les revenus des consommateurs n’augmentent pas en moyenne, voire baissent. Ce qui aura un effet sur la demande.

Quel effet ? Cela dépend de la nature du bien, des préférences des consommateurs et de la prise en compte parallèle de l’effet prix. Tout ceci pourrait se résumer en termes d’élasticités. Mais pas la peine d’introduire ça ici.

Disons simplement que quand le prix d’un bien augmente, à revenus constants ou en baisse, ce sont les caractéristiques du bien, les goûts, les besoins ou contraintes du consommateur qui vont déterminer l’évolution de sa demande.

De ce point de vue, dans quelle catégorie les services à domicile se rangent-ils ? Difficile de raisonner sur l’ensemble de ces services ? Une partie doit réagir plus ou moins fortement à une variation du prix (aides ménagères, soutien scolaire), pendant que d’autres doivent y être moins sensibles (garde d’enfants, garde malade). Pour ce qui est de la réaction à une variation du revenu, on peut supposer qu’il s’agit de biens normaux, voire supérieurs. Mais selon le niveau du revenu individuel, l’impact est probablement différent. A savoir qu’au dessus d’un certain revenu, l’élasticité est plus faible. Pour le dire simplement, si vous gagnez 30 000€ par an, une baisse de revenu de 1 000€ peut vous amener à ne plus recourir (ou moins) aux services d’une femme de ménage. Si vous en gagnez 100 000, une baisse de 5 000€ risque de ne rien changer.

De sorte qu’il devient difficile de raisonner sur un changement du revenu agrégé. Les variations inégales des revenus individuels peuvent conduire à des changements très différents selon qui voit ses revenus croître ou baisser.

De l’autre côté du schéma, une hausse du taux d’imposition peut conduire les ménages à optimiser leurs avantages fiscaux, en recourant à des dispositifs qui n’ont pas à être en rapport direct avec le marché des services à domicile. La question qui se pose est : pourquoi ne le faisaient-ils pas avant ? Pour des raisons de coût de l’information (ils préféraient ne pas s’ennuyer avec ça pour un résultat jugé faible) ou parce qu’ils étaient simplement irrationnels (mais depuis qu’on a attiré leur attention sur le « matraquage fiscal », ils ont percuté).

Enfin, le coût potentiel d’une fraude peut, avec un impôt plus élevé, leur sembler désormais inférieur au gain de leur crime et changer leur décision sur ce plan.

Les chiffres donnent-ils un preuve que le travail non déclaré progresse ?

En suivant cet article de l’Expansion, que je vous invite à lire in extenso, l’activité du marché des services à domicile a baissé. Le nombre d’heures déclarées a diminué de 6% en 2013.

Première remarque : on en déduit spontanément une baisse du côté de la demande. C’est parce que les ménages se font moins employeurs que l’activité baisse. Mais il est impossible d’exclure qu’une part de la baisse de l’activité soit également liée à une baisse de l’offre de ces services. L’hypothèse peut sembler saugrenue, alors que le chômage est si haut. Mais comment exclure que dans tel ou tel métier, du fait d’autres éléments (comme la fiscalité sur les revenus), certains travailleurs ne réduisent pas leur offre de travail, sur des créneaux où il n’est pas forcément aisé de trouver des salariés qualifiés ? Difficile alors d’incriminer le travail non déclaré. Quoi qu’il en soit, je ne sais pas.

Quand on observe la baisse des heures selon qu’elle conduit des ménages à ne plus être employeur ou à réduire leur demande, difficile de tirer des conclusions aussi : -3,2% pour les premiers, -3% pour les seconds. On aurait tendance à penser que les premiers sont les plus susceptibles de former le contingent des fraudeurs : quitte à prendre des risques, autant le faire pour toucher le « pactole ». Mais on peut aussi considérer que d’un point de vue légal, il vaut mieux minimiser la fraude. Bref, je ne sais toujours pas, mais je ne vois nullement le lien indubitable évoqué. Il se peut simplement encore une fois qu’il s’agisse là d’une baisse de la demande en réaction à une variation des prix et des revenus.

L’analyse des activités concernées (toujours selon l’article cité) est plus intéressante. Hors garde d’enfants à domicile, la baisse de la masse salariale est de 5,9%. Pour la garde d’enfants à domicile, elle est de 4,1%. Les assistantes maternelles auraient aussi connu une baisse de leur activité. Là, les chiffres donnés sont un peu légers. On nous dit que le nombre d’employeurs a baissé de 1,5%. Mais attention, c’est sur le quatrième trimestre, seulement. Cela n’a aucun sens en soi. Je ne connais pas les évolutions habituelles. Il se peut qu’il y ait des variations saisonnières dans ce secteur. Le quatrième trimestre, c’est le trimestre où les enfants rentrent à l’école, par exemple. Donc, tous ceux qui ont passé leurs premières années chez une nounou l’abandonnent lâchement. Pour peu que les appariements aient du mal à se faire quelques mois pour les nouveaux, pour peu que l’année 2013 soit atypique pour x ou y raisons et ce chiffre ne traduit qu’une friction passagère sur le marché. Encore une fois, je ne sais pas.

Un autre chiffre est donné : sur un an, le nombre d’employeurs baisse de 0,3%. Il a plus de sens mais, vous le noterez, il est bien plus faible…

Ceci n’empêche pas (selon l’article) que Marie-Béatrice Levaux, présidente de la fédération des particuliers employeurs en conclue :

« la baisse des emplois à domicile se fait au profit d’une augmentation du travail au noir, puisque les besoins de garde d’enfants des ménages n’ont pas disparu d’une année sur l’autre. »

Je lis, je relis… D’abord, 0,3%, c’est petit. Même 1,5% n’est pas très gros, mais on est dans une grandeur plus significative, en effet. Maintenant, est-ce encore incompatible avec d’autres réactions sur le marché, hors fraude ? On peut parfaitement imaginer, sur ces chiffres qu’une partie de la garde des enfants a été transférées à des substituts familiaux (grands parents, par exemple). Voire que, compte tenu d’autres paramètres, l’offre de travail de certains parents ait évolué, les conduisant à assumer eux-mêmes la garde des enfants, que ce soit sur des créneaux limités ou, pourquoi pas, en intégralité (il serait intéressant de comparer ces chiffres à l’évolution des demandes de congés parentaux). Encore une fois, vu les variations en jeu, il n’y a rien d’invraisemblable à cela.

Add : comme le fait remarquer un commentateur, on peut aussi évoquer la hausse du chômage pour justifier le fait que certains parents se passent de la nounou.

Pour tout dire, ce qui m’impressionne, c’est précisément que les défenseurs de la thèse du black ne se précipitent pas sur les écarts de variation entre activités hors garde d’enfants et de garde, plutôt que d’observer l’évolution dans le temps de la garde d’enfants. Je m’explique. Il me semble que, pour des raisons de tranquilité et d’assurances, on aura moins tendance à recourir au travail au noir d’une nounou, plutôt que d’une aide ménagère. Or, comme mentionné au dessus, la baisse de l’activité dans la garde d’enfants a été moindre. Ce qui pourrait prouver plus facilement que les autres activités connaissent une hausse du travail non déclaré.

Enfin, dernier point que je citerai sans aller plus avant (par manque de temps pour me documenter). Je sais qu’il y a quelques années de cela, pour ce qui est de la garde d’enfants, il était possible d’opter pour un crédit d’impôts ou une allocation de la CAF. L’allocation à l’année était plus faible que le crédit d’impôt, mais offrait un avantage en termes de trésorerie, étant versée tous les mois. S’il reste possible de basculer sur l’allocation de la CAF, devenue plus intéressante, il se peut que l’on vive une année de transition où certains ménages sont entre deux systèmes et se débrouillent au mieux pour minimiser la charge (y compris en tournant un peu au noir). Il faudra donc attendre un peu pour juger de la situation.

Conclusion et perspectives

Compte tenu de ce que je lis dans la presse généraliste, je ne suis pas en mesure de dire si la baisse des activités de service à domicile et une partie du chiffre décevant des recettes fiscales est imputable à une hausse du travail non déclaré.

Les analyses sur le thème du travail au noir ont par ailleurs trop souvent tendance à confondre ampleur du travail au noir et évolution de celui-ci (voir cet article, par exemple, qui passe assez facilement de l’un à l’autre, en dépit d’une approche initialement centrée sur l’évolution). Le travail au noir a toujours existé, avec une ampleur importante dans certains secteurs. Actuellement, ce qu’il est utile de savoir, c’est si les changements fiscaux ont un impact important.

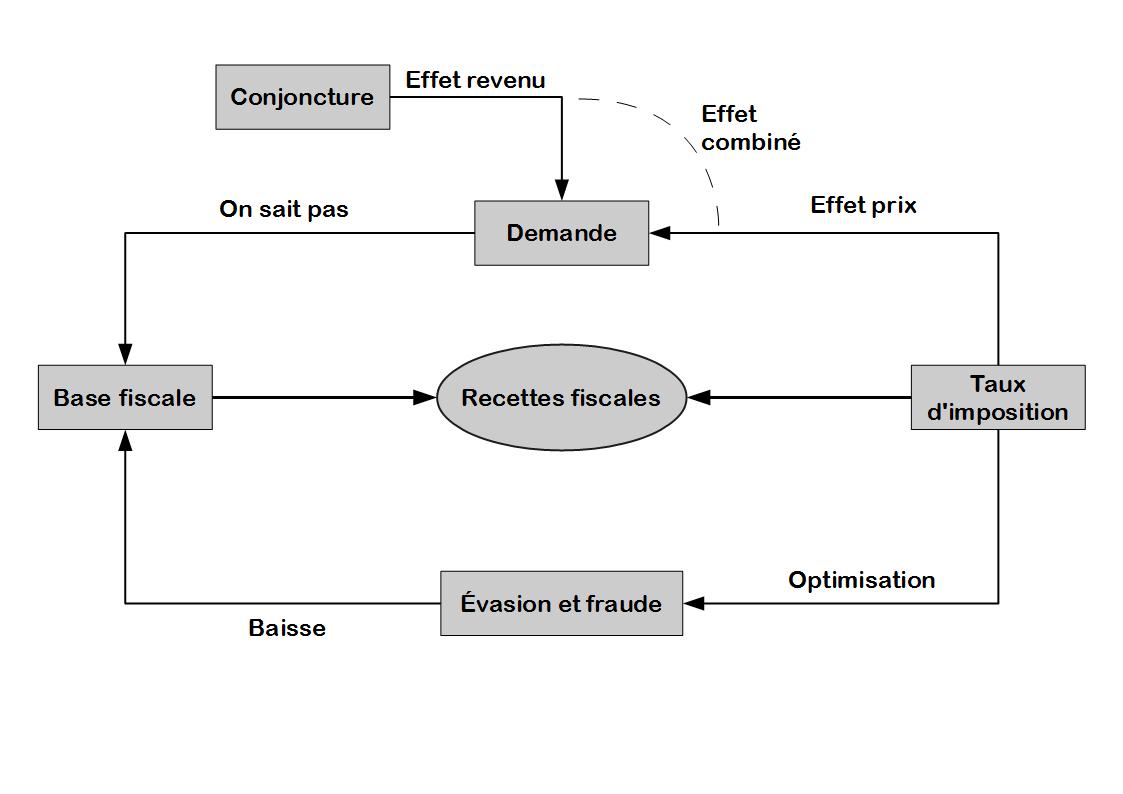

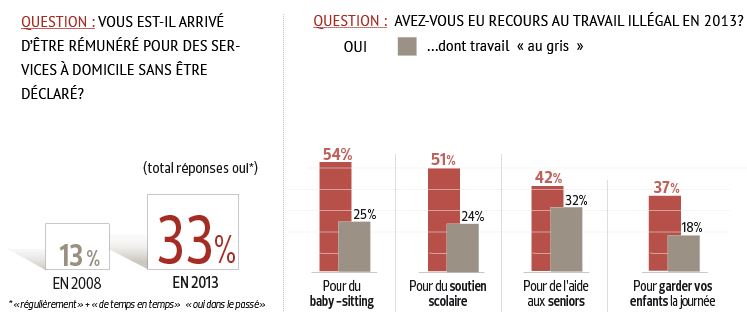

Da façon générale, le raisonnement sur la montée du travail au noir (ou gris) en réaction à un changement de fiscalité est conforme à ce que la théorie annonce. Ce que Gilles Saint-Paul rappelait il y a peu de temps. Ce qui est troublant aujourd’hui, c’est que la quantification de cet effet est très insuffisante. Encore plus insuffisante pour tirer des conclusions définitives quand il s’agit d’expliquer des rentrées fiscales inférieures aux prévisions. Typiquement, il suffirait de produire des graphes de ce type là pour prouver que la gangrène noire nous gagne.

Dans la partie de droite, on apprend ce que l’on sait déjà : le travail au noir est une réalité. Dans celle de gauche, on apprend que le recours au travail au noir « régulièrement », « de temps en temps » ou « dans le passé » a crû. Mais rien sur l’ampleur du phénomène traduit en recettes fiscales. A la fin, on doit en déduire que tout reste affaire de convictions…

Pour finir en musique, je remarque néanmoins que ceux qui défendent la thèse inverse, selon laquelle il n’y a pas de travail au noir, ne rendent pas service à la musique de qualité mais font la promo de la musique d’ascenseur. Un sacré gisement d’emplois.

Une patronne de (très) grande entreprise B2C me disait récemment que les paiements en espèce avaient fortement augmenté ces derniers mois. Ne serait-ce pas un signe de la hausse du travail au black ?

Effectivement, j’imagine bien une corrélation forte entre taux de chômage et demande de service à la personne.

Espérons que le gouvernement, lui, pense qu’il s’agit bien d’un effet Laffer 🙂